多次赔付重疾险,真的有必要买吗?

多次赔付的重疾险,自诞生以来,就是话题不断。

喜欢的,喜欢它的十全十美保障;反对的,认为人这辈子得一次大病就够了。

这些选择其实都没错,每个人都有不同的需求。

但很多朋友在购买重疾险时,都会陷入:

多次赔付的重疾险,到底值不值得买?

今天咱们就来搞懂这个知识点,我不敢保证以后不踩坑,但肯定不会再花冤枉钱。

一、什么是多次赔付重疾险

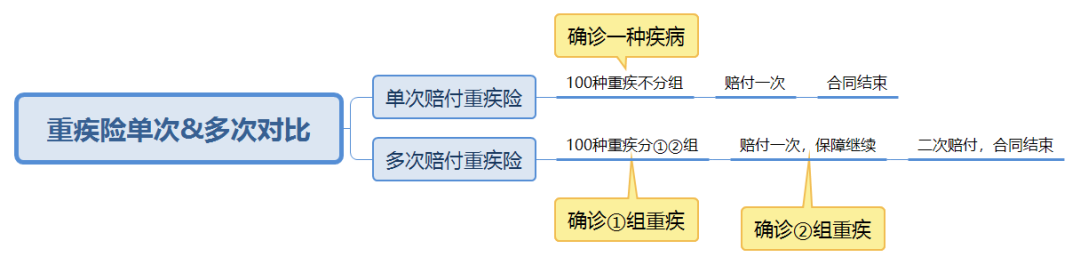

概念很好理解,赔了一次,保障依旧有效,合同继续。

与之相对应的,是单次赔付,重疾赔付一次,合同结束。

以前我们很少听说二次重疾,是因为受限于医疗手段和医术水平,大多数人都没撑过第一次重疾。

活下来、活久一点,才有“机会”得二次重疾,虽然听起来挺讽刺的,但现实却是如此。

通过一张图直观对比下:

从保障全面性来看,显然是多次赔付重疾优于单次赔付重疾险。

针对不同的疾病,多次赔付重疾可以分为两种:

分组多次和不分组多次。

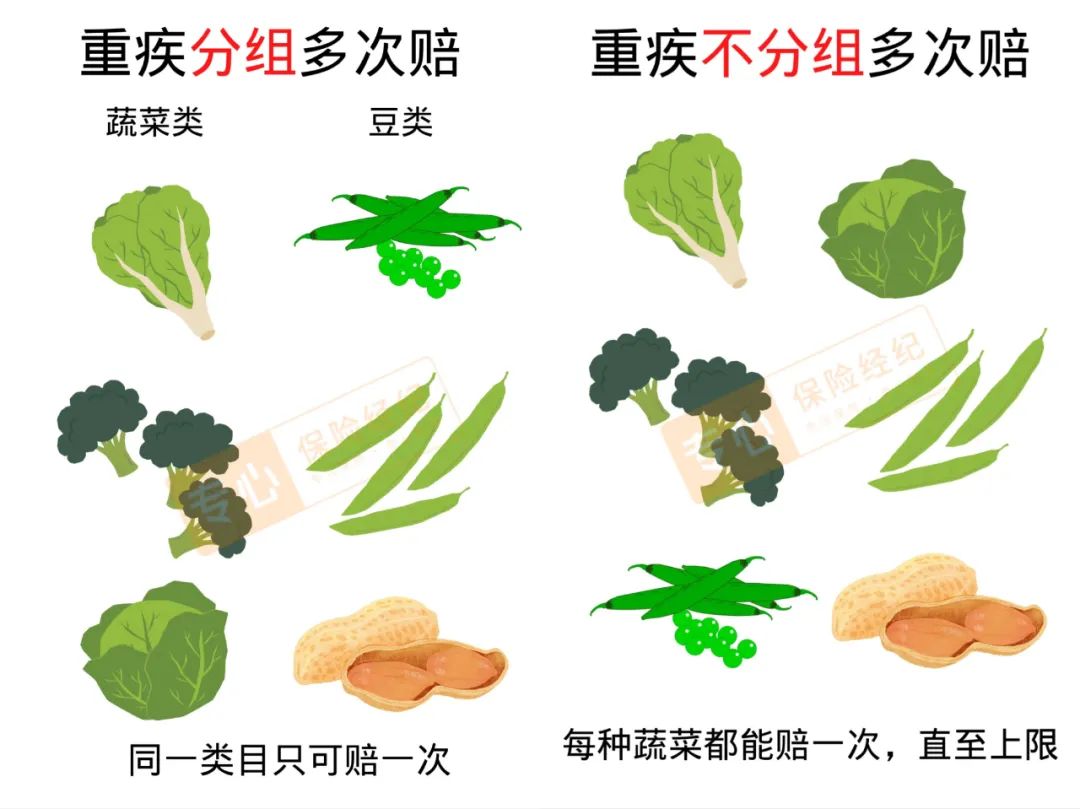

下面这张图就很形象了:

常见的分组多次重疾险,会把一百多种疾病分成这样 6 组:

恶性肿瘤

心血管疾病

脑血管疾病

呼吸系统疾病

消化系统疾病

其他......

每组只能赔一次,该组有一种疾病赔付过后,其他疾病就不能再赔了。

但如果是不分组重疾险,100 多种疾病,一种疾病赔付过后,其他疾病都有机会再赔。

所以不分组的多次重疾,保障更全,当然价格也更贵。

那有人会问了,如果是同一种疾病,可以赔多次吗?

可以,但必须是某些特定疾病。

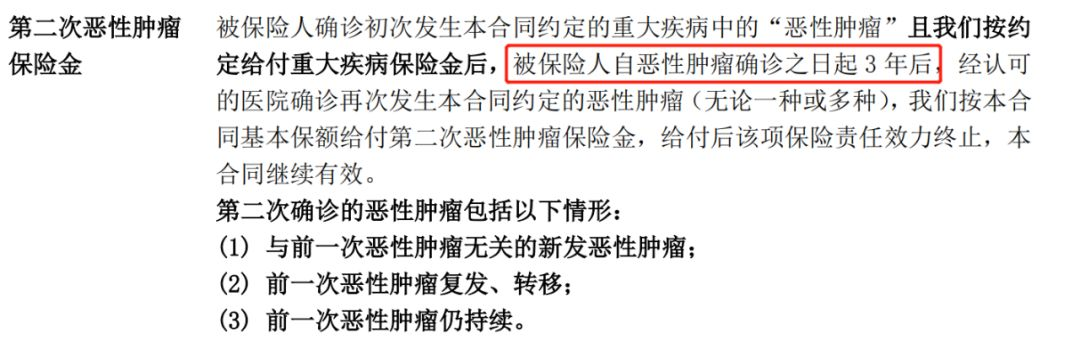

比如,癌症、心脑血管疾病多次赔付,只要满足规定的时间间隔,同一种疾病也可以赔付两次。

它一般是作为某款重疾险的附加责任出现,投保时可以根据个人情况自由选择。

比如前段时间我们写过的神盾 7 号重疾险,在获得第一次癌症额外赔付保险金后,间隔期 3 年,再次确诊癌症,不论新发、复发、持续或者转移,都可以再次赔付基本保额。

二、多次赔付重疾险有必要买吗

先上观点:

如果预算充足,追求保障全面,那挺有必要的。

为啥这样说,因为:

重大疾病的发病率并不低,且得过一次重疾得第二次的概率更大。

咱先捋清楚第一个问题,那就是重大疾病的发病率。

搁以前,我们总觉得一些重大疾病,是人老了才会得,比方说心脑血管疾病、脑中风等等。

但从平安人寿发布的 2022 年上半年理赔报告来看:

18 - 60 岁是重疾出险高发年龄段,其中 41 - 60 岁这一区间,男性占比 27% ,女性高达 35% ,女性出险风险明星高于男性。

▲图源平安人寿 2022 年理赔半年报

这真是不看不知道,一看吓一跳。

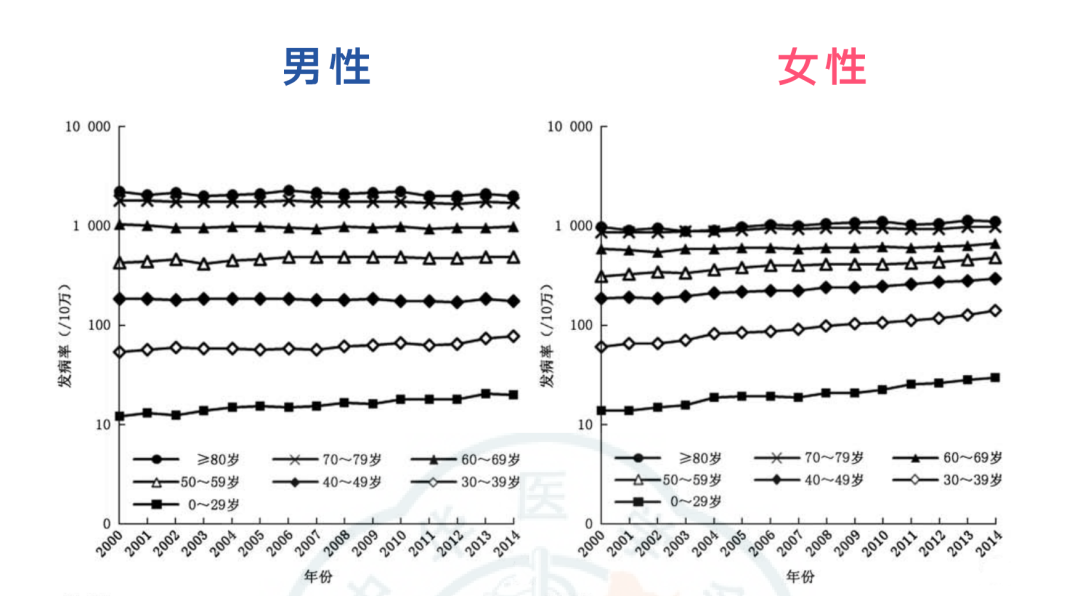

权威杂志《中华预防医学杂志》也曾对 2000 ~ 2014 年间各年龄段的癌症发病率,有过详细的统计:

通过这个复杂的数据图,告诉了我们两件事:

一是年龄越大,癌症发病率越高;

二是年轻人的癌症发病率在升高,40 岁以下的成年男女,癌症发病率都在逐渐升高。

其次想聊的,是第二次得重疾的概率问题。

说实话,乍一看到这个,我也觉得可能性非常小。

病一次还不够,治好了还得再病一次?也够倒霉的。

这是我们感性上的认识,那么理性上的计算呢?

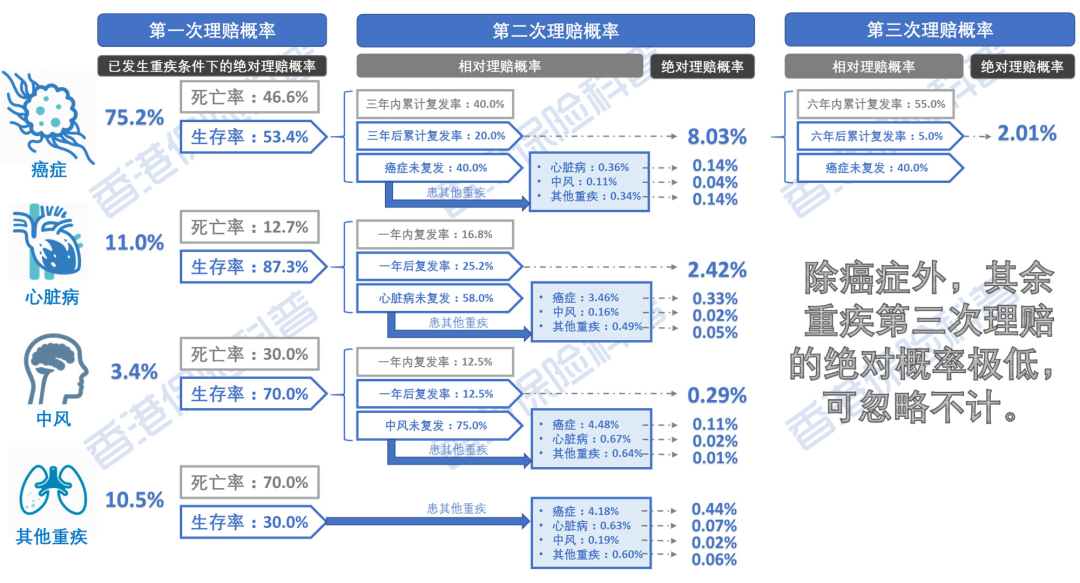

重点看“第二次理赔概率”这一栏的百分比。

▲图源香港友邦重疾理赔数据

就拿癌症来说,第二次罹患癌症,三年内累计复发率为 40% ,三年后累计复发率为 20% 。

这个概率相对来说,还是非常高的。

现如今,男女人均寿命都上去了,活得越长意味着罹患重大疾病的概率也越大。

如果是单次赔付型重疾险,得过一次重疾后,就不能再买重疾险。

那这接下来的几十年就没有重疾保障,到了五六十岁重疾高发期,正处于需要重疾保障的年龄段。

但此刻是“裸奔状态”,一旦发生风险,不管是个人还是家庭,都是难以兜底。

讲到这,想必各位对多次赔付重疾险值不值得买,有了一个基础认知。

三、如何挑选一款多次赔付重疾险

既然发生多次重疾存在一定概率,那能不能拿到多次赔付,就要看下面的三个先决条件了。

1、高发轻中重症必须覆盖全面

这是选择任何一款重疾险都必须重点关注的内容。

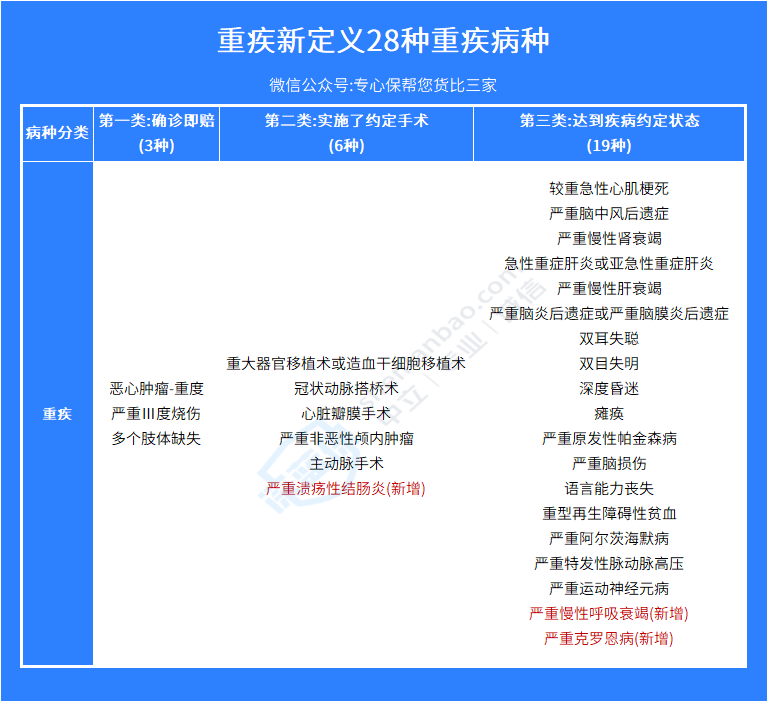

对于发病率最高的前 28 种重大疾病,中国保险行业协会有统一的规定,具体见下图:

市面上每一款重疾产品对于前 28 种重大疾病定义都是一样的,而它们也占到了所有重疾理赔概率的 95% 以上。

所以说,保障 80 种重疾还是 100 种重疾,其实影响不大。

如果只看病种数量,我们就很容易陷入“病种多=保障好”的误区。

咱有这功夫,可以多关注高发轻症上。

相比重疾责任而言,轻症、中症保障在挑选上的难度要大很多。

因为银保监会只规定了 3 种法定轻症,而对于其它疾病,每家保险公司、每款产品都可能不一样。

比如某产品,高发轻症里没有慢性肾功能衰竭这项保障,这就意味着只有达到重疾状态“严重慢性肾衰竭”才能获得赔付。

如果一款重疾险存在“缺斤少两”的现象,那么这款产品就应该谨慎考虑。

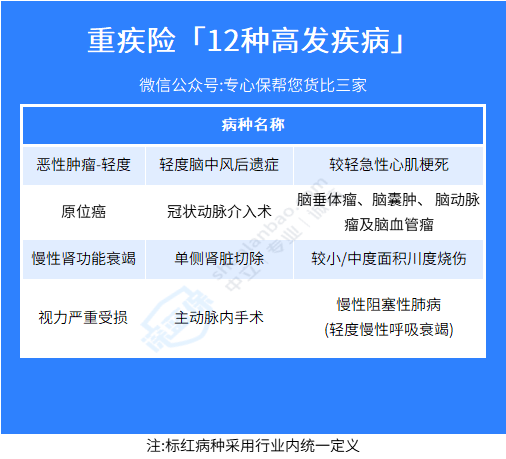

下面这图是重疾险 12 种高发轻症。

作为最高发的轻症,在挑选重疾险时,这 12 种自然涵盖的越多越好。

2、重疾分组越分散越好

虽然都是多次赔付重疾险,但是不同产品之间的差异非常大。

理想情况下,择优选择:

不分组多次赔>癌症单独分组多次赔>癌症不单独分组多次赔。

这意味着,分组越细,能多次赔的可能性就越大。

尤其是前 6 大高发重疾(恶性肿瘤、急性心梗、脑中风后遗症、重大器官移植术或造血干细胞移植术、冠状动脉搭桥术、终末期肾病),尽量分散在不同的组。

怎么判断哪种分组最合理?主要看以下 3 个技巧:

技巧 1:恶性肿瘤单独一组

恶性肿瘤是最高发的重疾,占到了重疾理赔的大头。

所以,恶性肿瘤单独一组,就算理赔了,也不影响其他病种的保障。

技巧 2:高发病种越分散越好

对于 6 大高发重疾,除了恶性肿瘤单独分组外,剩余的 5 种越分散越好。

技巧 3:有关联的疾病分不同组

比如说,把恶性肿瘤和重大器官移植术分在不同组,如果得了肝癌,后续要进行肝移植,还有机会再赔一次。

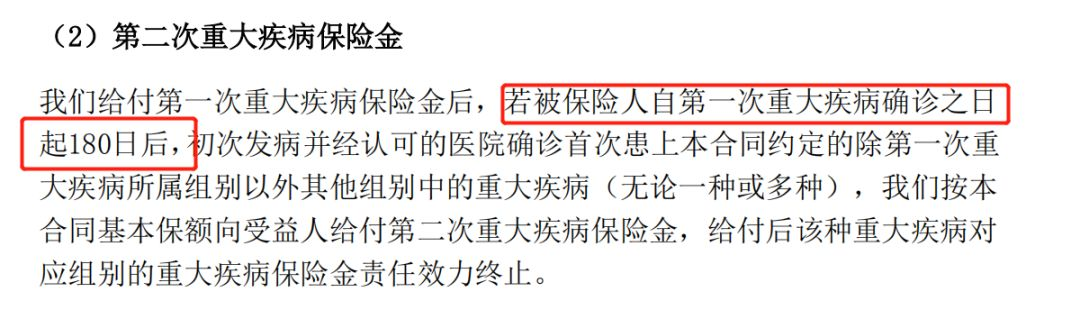

3、间隔期越短越好

间隔期很好理解,即第一次得病到第二次得病之间的时间。

在这个时间内第二次得病,是不赔的。

换句话说:

间隔期越短,获赔率越高。

具体到条款当中,是这样呈现:

不同疾病之间,一般要求间隔 180 天;

癌症的新发、复发,要求一般是 3 年或 5 年;

像我们比较熟知的癌症,医学界有 5 年生存率一说,只要 5 年内没复发,一般便可以认为“临床治愈”。

所以,如果某些多次赔付重疾险的间隔期越长(比如 5 年),那么获得二次赔付的概率就越小;

而如果癌症熬过了 5 年临床治愈了,这项保障的用处也就不大了。

综上所述,保险产品的每一项设计,都有其背后的逻辑。

关键是作为消费者,我们到底要不要为这个亮点去买单。

之前专门写过重疾险的挑选标准,这里就不再展开赘述了,感兴趣的朋友请移步这篇文章阅读:重疾险的挑选标准

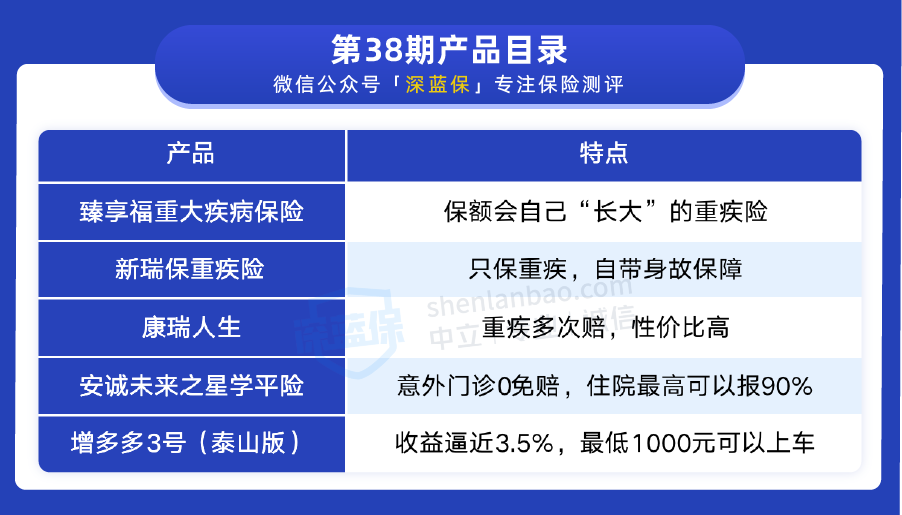

嫌麻烦的朋友,可以直接看我们严选出来的:重疾险榜单。

写在最后

多次赔付重疾险,无疑能够给我们更多的安全感,当然价格也会贵一些。

不过买保险是丰俭由人的事情,更多的是根据个人偏好和预算来权衡。

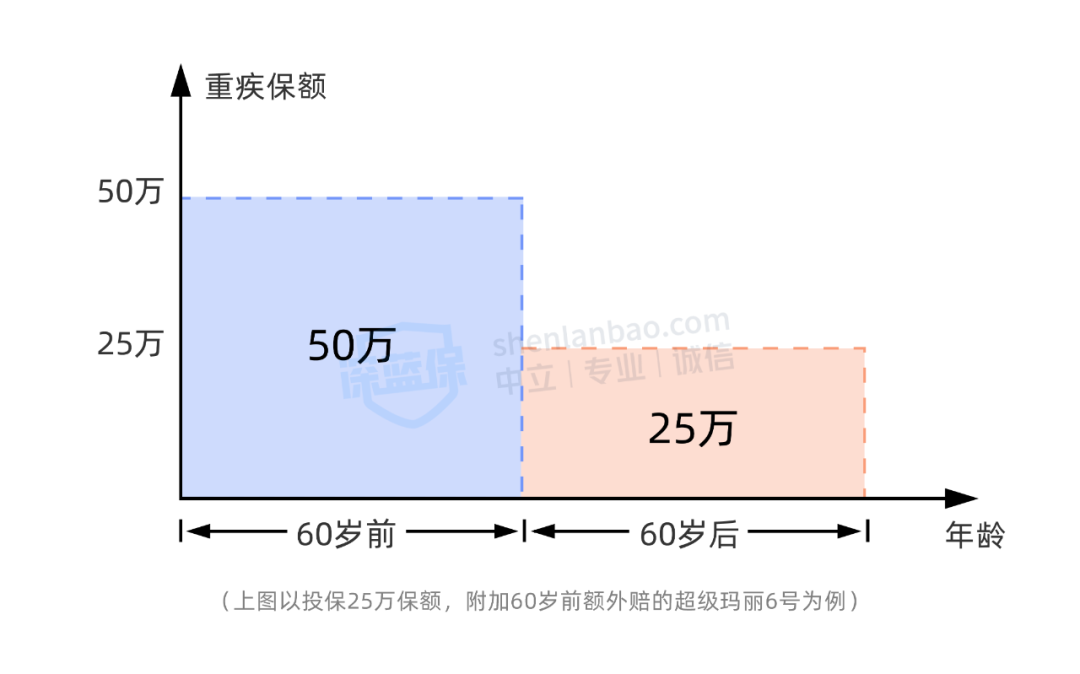

如果预算不足,还是建议大家优先把第一次的保额做高,把基础保障做足。

最后,如果你在买保险时遇到什么问题,或是不知道买哪个产品,可以点击下方预约1对1保险规划服务,深蓝保给你提供专业的建议。

赞4

赞4