有必要买商业保险吗?这些保险真相你一定要知道!

去年4月份,年仅28岁的李女士,在一次体检中被查出了甲状腺结节癌变。

对任何人来说,28岁都是成家立业、并为之努力奋斗的年纪;而李女士却陷入到了深深的痛苦之中。

“有那么一个瞬间,我想到了死……”李女士说。

在拿到确诊结果的瞬间,她有过慌张和恐惧,但当医生和她确定后续的治疗方案和大概费用后,李女士便渐渐冷静下来。

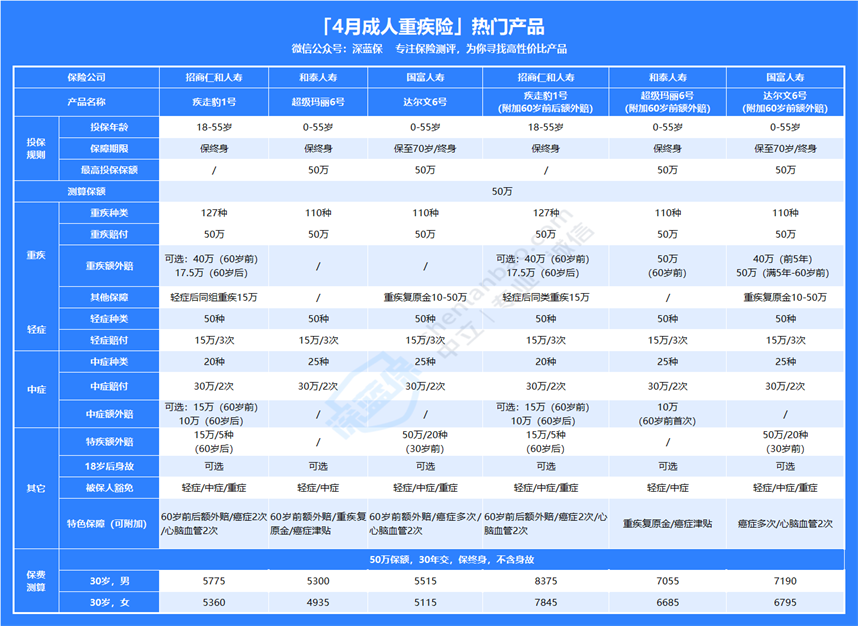

她想起自己在前年投保的一份重疾险——买了50万保额,这款产品在50岁前出险能额外赔付50%的保额。

于是,在收到李女士理赔协助申请后,我们的理赔团队便开动运转起来。

最终,在经过十几个工作日后,李女士成功拿到75万的理赔款。

这笔钱对于年轻的李女士来说,无疑是雪中送炭。

她拿到理赔款后成功做了手术,为了能更快恢复身体,

李女士索性辞了工作,回到老家小城市安心休养,还和家人做起了小生意。

上面这个故事,就是我们理赔团队亲自经办的理赔案件之一。

之所以和大家分享,是因为最近看到了许多鼓吹“保险无用论”的言论:

「保险这东西,真的有用吗?」

「我们真的有必要花钱买保险吗?」

「最保险的办法,就是不买保险!」

……

我们都知道,任何一个事物都有其两面性,不同的人看待问题的角度也不相同,保险同样不例外。

一、保险真的有用吗?

很多人认为「保险没什么用」,因为它看不见也摸不着,不像一杯水、一碗饭能直接满足我们的日常生活需求。

它更像一种“安全机制”,用“合同”的方式约定风险,让保险公司同意为消费者承担约定的风险,从而将消费者的损失降到最低。

换句话说,保险就是用来分摊意外事故损失的一种经济手段。

这么一说大家可能觉得比较陌生,其实保险早就“潜伏”在我们生活的方方面面了。

经常出差/旅行的朋友,在买机票的时候经常都会看到页面出现一个「航空延误险」和一个「航空意外险」,

如果飞机发生延误,耽误了行程,航空延误险能赔300-800元不等,可以解决当天的食宿费用;航空意外险也才几十块钱,万一发生不幸,也能赔一笔钱给家人。

注:航空保险页面示例

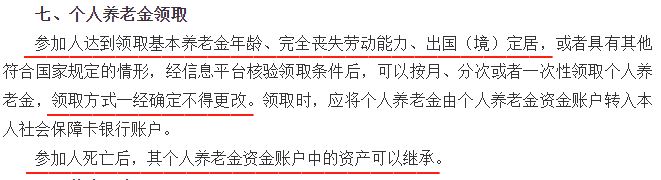

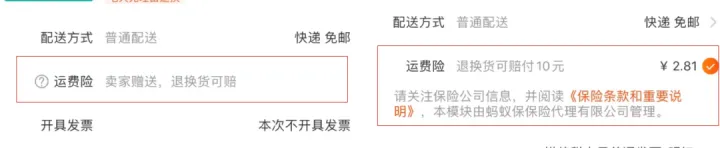

除此之外,大多数人少不了经常网购。

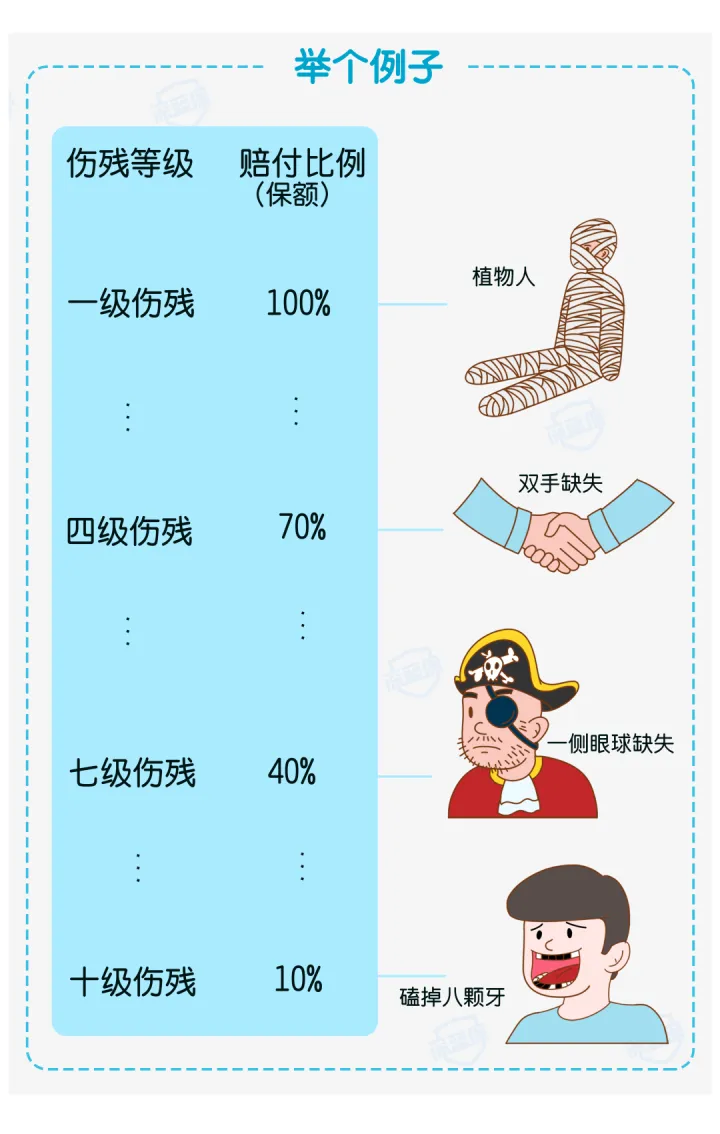

现在我们在网购平台买东西,商家都会赠送一个「运费险」;即便没有送,也可以自己花两三块钱买一个。

注:运费险页面截图

之前 6·18,大师兄给孩子买了几套衣服,不过尺码不太合适,准备给商家退回去。

从深圳寄到浙江嘉兴本来要10元运费,因为商家有送运费险,直接抵扣之后,大师兄轻松实现0元退货。

注:退货运费截图

保险看似「无用」,实际在默默帮我们守着“钱袋子”。

这一点,相信有车一族的感受会更深——毕竟买了车的人,都一定会给车买车险。

但买了车险之后,保险公司就会按定损金额赔付给车主,帮车主把损失降到最低。

你们看,保险也是有很多类型的,使用场景也有各自的差异。

像上面提到的航空意外险,保障的是飞机乘客的人身安全;

运费险,能在退货的时候承担运费损失;

车损险,能赔偿车辆泡水报废的损失等等。

除此之外,还有手机碎屏险、熊孩子险、疫苗险、牙齿保险、家庭财产保险、宠物医疗险、燃气安全险、银行卡安全险……

保险,它是一个宏观的概念,它能让我们只花上几元到几千元保费,就能把绝大部分突发风险都转移到保险公司身上,减少自己的经济损失,这或许就是保险最本质的作用。

而除了上面提到和生活息息相关的保险之外,跟我们自身联系最紧密的,可能就是商业健康保险。下面,我们一起了解一下。

二、真正有用的保险,其实就这几种!

提到保险,很多人第一印象往往会觉得复杂、难懂。

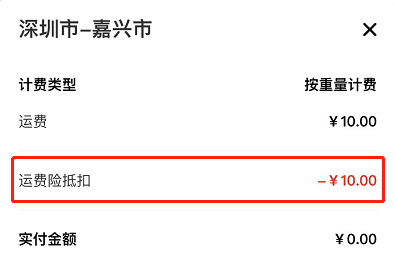

对于大多数人来说,真正有用的健康保险通常有这四种:分别是意外险、百万医疗险、重疾险和定期寿险。

为了方便大家更好地区分这四种保险,大师兄特地整理了四大保险基础保障的表格:

1、意外险:转移意外风险

意外险是大师兄很喜欢的一类保险,前面说到的航意险也属于这一类。

不过,我在这里要说的是「综合意外险」 ,它适合从老到少的每一个人,

而且价格不贵,通常几十到二三百就能保障1年。

最重要的是,意外险的保障内容都是非常简单实用的:

● 因意外导致的受伤(比如摔伤骨折),报销治疗的医药费,花多少报多少;

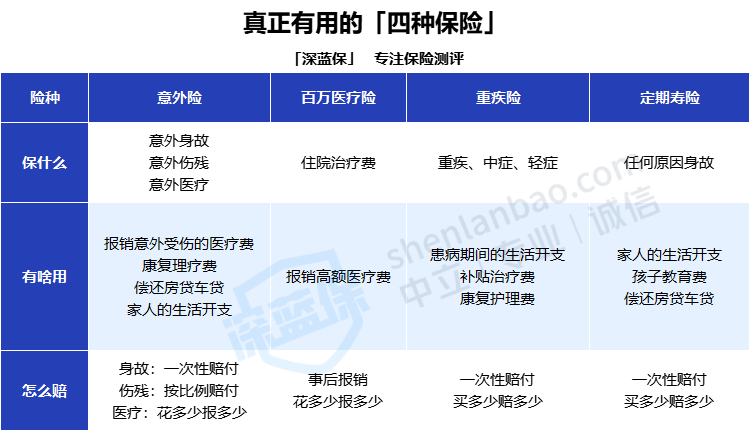

● 因意外导致残疾,则按照伤残等级,赔付一定比例的保额;

● 因意外导致死亡,那意外险会全额赔付,直接赔一笔钱给家人。

乍一看,「意外医疗」和「意外死亡」两项保障都很好理解,

那「意外伤残」又是怎么个赔法?伤残等级又是怎么划分的呢?

大师兄带大家来看个例子:

小王买了50万保额的小蜜蜂2号超越版(尊享版),

过年放鞭炮时不慎炸到眼睛,必须摘除左侧眼球,后面几个月都不能正常工作。

鼎和保险 意外险

鼎和保险 意外险按照伤残等级来看,小王这种情况属于七级伤残,可以赔付保额的40%,

保险公司会直接赔20万给小王,他拿这笔钱后可以安心休整一段时间。

不过,大师兄也要提醒大家一点:意外险的「意外」是有明确规定的,

必须符合「突发的、非疾病的、非故意的、非人为的」四个条件。

新闻上常见的「猝死」,其实和自身原本就有的疾病脱不开干系,

不过现在有很多意外险产品额外增加了猝死保障,对于有这方面顾虑的朋友可以重点考虑。

2、百万医疗险:报销大病医药费

在大师兄身边,很多95后、00后的小年轻,开始热衷养生了:

左手维生素、右手枸杞花茶,下了班再约个肩颈推拿……

一问原因,无他,惟恐生病医药费贵尔!

而百万医疗险,就是为报销大病住院医疗费而存在的:

大多数百万医疗险产品报销都不限社保,

扣除1万免赔额后,都能100%报销,最高能报上百万!

如果要用到疗效更好的进口抗癌药、更高级的诊疗手段,

医保若是报销不了,就可以用百万医疗险解决这部分费用;

另外,要是手头比较紧张,暂时掏不出住院费用,

有些百万医疗险还能帮忙垫付住院医疗费,非常便利。

看完这些,有些不熟悉百万医疗险的朋友估计要好奇了:

「能保上百万,还能报销进口药,这种保险一定很贵吧?」

恰恰相反,百万医疗险的保费并没有大家想象中的那么贵,

比如支付宝上的好医保·长期医疗(6年),30岁男性投保只需259元,

人保健康 医疗险

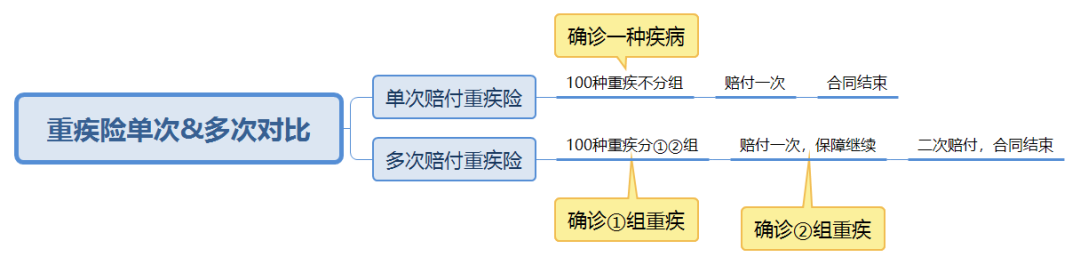

人保健康 医疗险3、重疾险:安心治病,无后顾之忧

在大病住院的时候,通常都需要请病假,期间也没法正常工作,

于是,很多人一方面要担心高昂的医药费,另一方面也会忧心收入减少;

如果需要请护工,或者家人请假亲自照顾,那家庭的收入又要少一大截;

要是想到外地更好的医院治疗,那交通、餐饮、住宿,都是不小的负担。

在这种情况下,如果说百万医疗险能解决住院期间的医疗费用,

那重疾险就能承担治病期间的其他损失。

像文章开头提到的李女士,不幸确诊甲癌后,重疾险直接赔了75万,

她可以用这笔钱补贴患病期间的生活开支、房贷、收入损失,

哪怕想要辞职休养一段时间,也没有后顾之忧。

4、定期寿险:帮你承担养家责任

定期寿险又叫养家责任险,是一种「人死了才能赔」的保险,

表面上,定寿是保障我们自身;实际上,定寿保障的是我们的家人。

大师兄经常听人说:「人没了,万事皆空,赔钱了有什么用?」

大家可别忘了,家里的房贷车贷、赡养老人、抚育孩子,都需要很多钱;

尤其是家中只有丈夫或妻子一人工作的情况下,万一顶梁柱倒下了,

那家中的所有责任都落到另一半的肩上,这种压力可想而知。

而定期寿险,就能帮我们的家人转移这种压力和经济负担,

万一我们发生不幸,家人拿到赔偿金也能正常偿还债务,

在短期内的生活也不会受到太大影响。

总的来说,这四种保险能帮我们转移意外和疾病带来的风险,还能帮我们承担养家的责任,都是非常实用的。

不过,这四种保险真的适合所有人买吗?依大师兄之见,这可不一定!

三、不同人群,保险应该这样买

意外险、百万那医疗险、重疾险和定期寿险,各有各的作用,但并不适合所有人选择。

比如说,孩子、青壮年、老年人,这三类人群的需求都会有些差异。

但不管是哪一类人群,都一定要配置国家医保!

因为医保是国家给我们的基础保障。

有了医保之后,不同人群还需要补充哪些商业保险呢?

下面,大师兄就根据孩子、青壮年、老人三类人群帮大家分析一下!

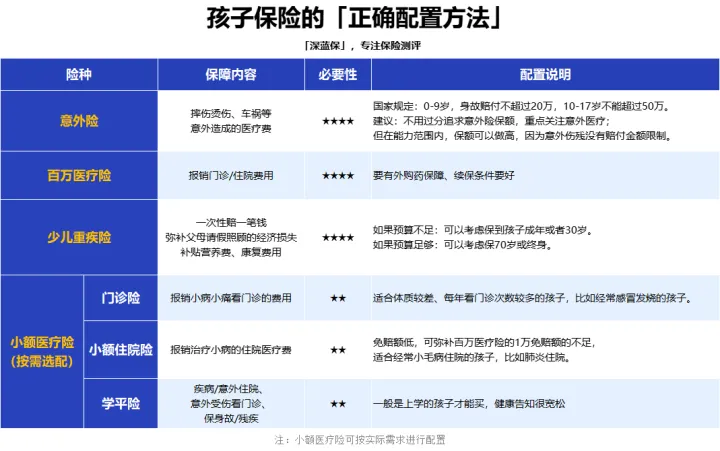

1、 孩子群体:意外险+百万医疗险+少儿重疾险+小额医疗险

孩子这类群体有两个特点:

第一,抵抗力不如成人,容易生病,感冒发烧更是家常便饭;

第二,好奇心强,活泼好动,喜欢爬高爬低,稍不注意就容易受伤。

所以,大师兄建议大家按照下面的思路给孩子配置商业保险:

表格中的前三类保险,建议每位家长都为孩子配置上:

● 意外险:建议重点关注意外医疗的保额,孩子在玩闹中受伤,可以用意外险进行报销。

● 百万医疗险:弥补医保的不足,万一孩子生了大病(比如白血病),能报销医保外的医疗费用,减轻家长的经济负担,但普遍有1万免赔额。

● 少儿重疾险:孩子若是得了重疾,家长必然得请假陪护、收入骤减,而重疾险能赔付一笔钱,方便家长安心照顾孩子。

2、青壮年群体:意外险+百万医疗险+重疾险+定寿

要说青壮年人群,很多人的第一反应都是:

身强力壮,扛得了996,也顶得住007,买啥子保险!

大师兄不同意这种说法!

毕竟,我们这种青壮年人群,可都是赚钱养家的主力军,上有七八十岁父母,下有嗷嗷待哺幼儿,肩上还有房贷车贷……在买保险这件事上,自然也马虎不得。

对于青壮年群体来说,有这4项保障基本也够了:

● 意外险:可以转移因意外导致的受伤、残疾和死亡风险,买一年保一年,价格不贵,尽量买高保额。

● 百万医疗险:和医保互为补充,大病住院不发愁,减轻医疗费负担。

● 重疾险:万一得了重疾收入中断,重疾险赔付的钱能让我们安心治疗、早日康复;若预算充足,最好保障终身。

● 定期寿险:家庭经济来源必备,在预算范围内尽量把保额买高,最好能覆盖未来五年的家庭开支。

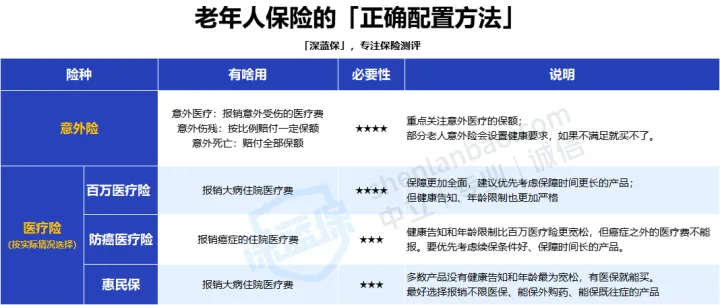

3、老年人群体:意外险+医疗险

人到老年,不得不面对一大难题:骨质疏松,摔一下就容易骨折。

另外,人老了之后,身体机能也会下降,三高、心脑血管疾病容易找上门,而且还容易产生相对应的并发症,对老人的身体和医药费都是不小的考验。

所以,大师兄建议老年人的保障重心可以落到意外险和医疗险上:

可以看到,大师兄在这里列了三种医疗险,大家可以根据家里老人的实际情况进行选择:

● 百万医疗险:三者中保障最好,建议优先为老人考虑能保20年的产品;但健康告知和年龄限制最为严格,不满足要求就买不了。

● 防癌医疗险:老人买不了百万医疗险,可以考虑防癌医疗险,但它只能报销癌症的治疗费用,如果是脑出血、心肌梗死之类的疾病,它是报销不了的。

● 惠民保险:前两种都买不了,老人还可以买惠民保。三者中限制最少,也不排除部分产品有健康要求。要是当地没有惠民保,也可以考虑全国版的产品。

目前热销的全国版惠民保中,众安安惠保和全民普惠保(升级版)是比较出色的产品。

但有些老人意外险会有健康要求,可能会问到高血压、糖尿病之类的情况,要是条件不符就买不了,大家记得要看清《投保须知》。

至于重疾险,大师兄是不太推荐大家给父母选择的。

一方面,老年人能买的重疾险保额要比青壮年、儿童少得多,另一方面,年纪越大,重疾险保费也会越贵,容易出现「保费倒挂」的情况,也就是「总保费>保额」,非常不划算。

四、那些年,我们对保险有过的误解

在大师兄进入保险行业后,听过身边很多人对保险的误解,特别是下面三句话:

误解一:“都有医保了,还买保险干什么?”

当初的大师兄和大家一样,也有这种想法,觉得医保就是万能的,商业保险都得靠边站!

你们想啊,医保有国家兜底,不管男女老少、健康还是生病,只要交钱就能买,而且刷医保卡就能直接报销,别提多方便了!

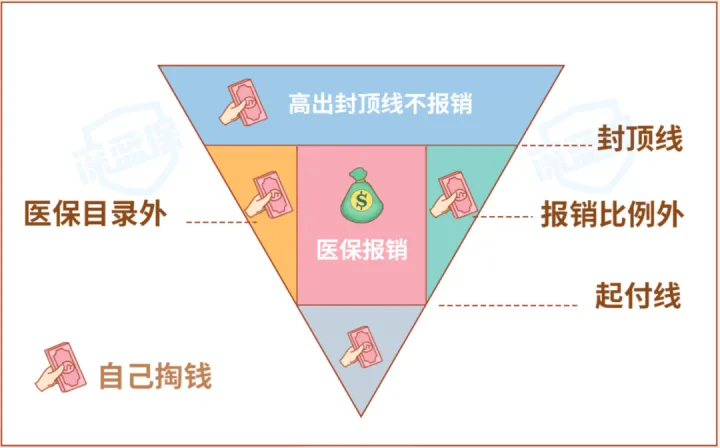

然而,当大师兄真正了解医保之后,才发现原来医保也不是万能的,因为医保在报销的时候会有很多限制:

可以看到,医保在报销之前,要先去掉起付线以下和封顶线以上的钱;

剩下的费用,只有医保目录内的部分才能报销,而且不全是100%报销。

为了方便大家理解,大师兄特地找了北京职工医保和居民医保的报销待遇对比:

比如A有北京居民医保,B有北京职工医保,两人在同一家二级医院做阑尾炎切除手术,费用都是15000元,那么:

● A的居民医保:扣除800元起付线后,能报78%,最终报销11076元

● B的职工医保:扣除1300元起付线后,能报87%~99.1%,最终能报11919~13576.7元

所以,在生了大病重病的情况下,想要用到副作用更少、疗效更好的进口药品或材料,仅靠医保是远远不够的。

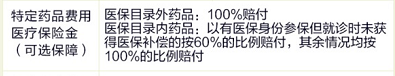

在这种时候,一份报销不限医保、能报销外购药、能100%报销医疗费的百万医疗险就非常必要了,比如蓝医保长期医疗险:

蓝医保投保页面

误解二:“保险都是骗人的!反正买了也不赔”

相信很多朋友都有类似的经历:稀里糊涂买了保险,等到要用的时候,却发现派不上用场,于是愤愤然:「保险都不赔钱,都是骗人的!」

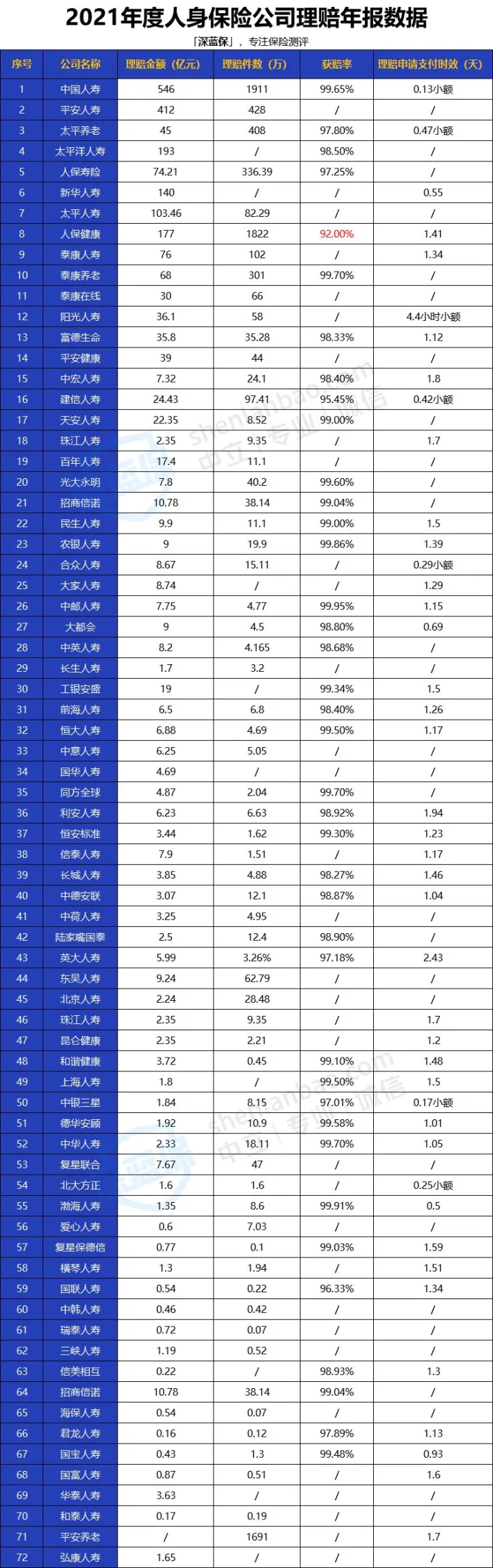

其实,在2021年保险理赔年报分析中,大师兄详细分析过72家保险公司的理赔数据:

可以看到,每家保险公司的获赔率和理赔时效都差不多。

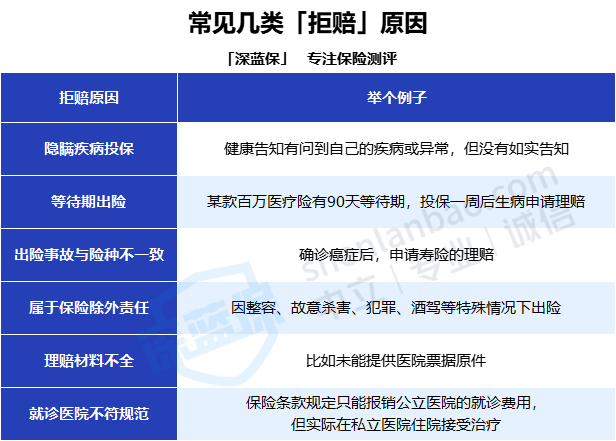

那为什么很多朋友都说「保险赔不了」呢?其实,大师兄也整理了一些保险公司常见的拒赔原因:

像表格中提到的“隐瞒疾病投保”在中国裁判文书网中出现的概率就很高。

大师兄选了一个比较典型的案子给大家看看:

[(2017)新 40 民终 161 号 ]

● 投保:2012 年 5 月 2 日,李某投保某重疾险,保额 8 万元。

● 出险:2013 年 4 月,李某确诊“尿毒症”, 申请理赔,保险公司拒赔。

● 判决:法院审理后,支持拒赔。

李某申请理赔时,保险公司调查了他过往的就诊记录,发现他在投保前曾因“慢性肾功能不全”住院,且出院后 15 天即投保,主观恶意明显。

根据《保险法》第 16 条第 4 款:投保人故意不如实告知,保险公司不赔且不退还保费。

法院经一审、二审,均支持拒赔,判词如下:

从李某多份住院记录显示,其在患有“肾功能不全”后隐瞒投保,足以影响保险公司的承保决定,存在主观的故意,构成未如实告知。

核赔老师也多次提醒:在实际理赔中被认定为故意未告知的,通常是本案这类曾住院治疗、刚出院就投保 、正在治疗中等情况。

并且,只要被认定为故意,无论与出险事故是否有关联,保险公司都可以拒赔。

所以,为了避免“保险买了也不赔”,我们要先从正确买保险做起。

误解三:“保险那么贵,是有钱人才享受得起的东西!”

很多人对「保险很贵」的印象,多源于线下保险。比如重疾险,一人动辄上万的保费,着实会让很多普通家庭对保险避而远之。

其实,保险并不是大家想象中的「奢侈品」,而是根据险种、年龄、保额和保障时间、销售渠道的不同,保费也有很大差异。

现在很多保险公司都在互联网“开疆辟土”,大大节省了人力和宣传成本,很多保障亮眼的产品也打出了非常接地气的价格。

大师兄前不久才给一个三口之家配了一套家庭方案,放在这里给大家做个参考吧。

秦女士一家在小城市生活,夫妻年收入17万左右,目前没有房贷车贷。秦女士去年给自己买了一份超级玛丽5号,今年有宝宝后,希望用5千元补齐全家的保障。

基于秦女士的实际情况,大师兄做了如下方案搭配:

在这套三人方案中,一年的保费才4千多,就配齐了各自所需的保障:

● 百万医疗险:蓝医保能提供长达20年的稳定医疗保障,要是大病住院,医保报销后超过1万的费用都能100%报销,而且一家三口联合投保还能打折。

● 重疾险:这里给先生选了达尔文6号,30万保到70岁;宝宝的是慧馨安2022,50万保到30岁,万一不幸确诊大病,能直接按保额赔钱。

● 意外险:夫妻俩各有50万的小蜜蜂2号超越版,孩子的是20万的专心少儿意外险2022,要是摔伤、烫伤等意外都能保障,还是很实用的。

● 定期寿险:两人都要承担家庭责任,大师兄给夫妻俩选了40万的大麦甜蜜家2022,这款产品可以夫妻互保,一年保费不到700,万一其中一方不幸离世,能赔40万。

所以,只要选对了购买渠道和产品,给一家人配齐全部保障的钱,就和买一台新手机的费用差不多了。

大师兄想说句实话:普通家庭更需要保险。因为普通家庭对突发风险的承受能力更差,万一得了大病,家庭储蓄不够,大概率得通过卖房卖车的方式筹钱,对家庭生活质量也是降维打击。

五、写在最后

说到底,保险只是一个金融工具,

本质是帮我们转移经济风险,我们也不用戴着有色眼镜看待它。

想让保险发挥真正的效力,关键在于科学、正确、合理地配置保险方案。

不过,对于大多数朋友来说,这一步可能会比较难:

看不懂条款、分不清产品优劣、搞不懂健康告知……这些烦恼比比皆是。

没事,找大师兄就好!

毕竟,讲解保险产品,配置保险方案,大师兄可是专业的!

最后,如果大家还有其他关于保险方面问题想要咨询,或者想定制个人的保险方案的话,欢迎你点击下方预约1对1 咨询,让专业规划师为您答疑解惑。

赞2

赞2