多款增额终身寿险接连下架!这趟末班车有必要赶吗?

最近,不少曾经火爆的增额终身寿,接连下架:

爱心人寿守护神2.0,已经下架;

弘康人寿金玉满堂,5 月 31 日下架;

瑞泰人寿瑞享福盈,5 月 31 日下架。

......

而且,很多下架都没有预兆,可能今天发布消息,明天就下了。

虽然年初银保监会就发布了关于增额终身寿的文件。

但如此密集的下架,还是令人猝不及防。

这不禁让人想起来两年前的 4.025% 下架潮,都是针对储蓄险,都是从线上产品开始的。

增额终身寿到底还能卖多久?前景令人担忧。

那对消费者来说,到底要不要上这趟车呢?

一、什么是增额终身寿?好在哪儿?

增额终身寿,首先是一款寿险。

一般来说,寿险可以分为两类,定期寿和终身寿。

普通家庭买定期寿险,是害怕「当下」发生身故,把各种债务压力留给家人。

而终身寿险,因为一定会赔,随着保单内现金价值的增长,具备了一定的储蓄属性。

很适合资金实力强的家庭,规划「未来」,通过指定受益人,完成身后财富的定向传承。

增额终身寿就是属于终身寿险的一种。

不过,一般的终身寿险保额是固定的,带有保障功能。

比如某终身寿险,30 岁投保、100 万保额、20 年交,每年 1.4 万元。

如果投保首年出险,那么 1.4 万保费,就能换来100万的保额,杠杆比还是相当高的。

而增额终身寿,投保前几年,保额和已交保费几乎差不多,保障功能几乎没有,长期储蓄功能更加纯粹。

所以,很多人都把它当作理财产品来买。

优势主要是以下几点:

1、安全稳健

增额终身寿,属于人寿保险合同,安全性是极高的。

根据保险法第 92 条,经营有人寿保险业务的保险公司即使破产,持有的人寿保险合同也会有其他家接手,即“应当维护被保险人、受益人的合法权益”。

也就是说,保单有国家信用背书,几乎和国债一个安全等级。

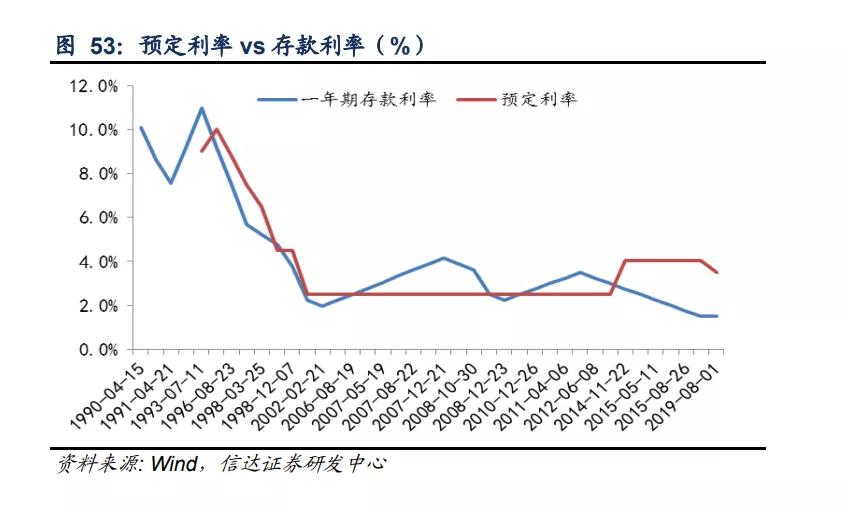

2、锁定长期利率

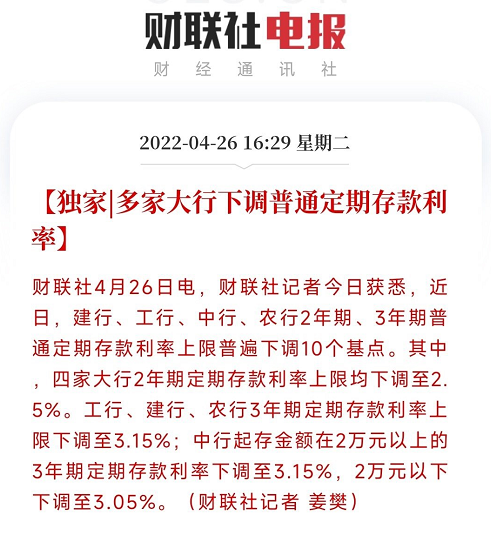

上个月,多家银行就开始下调定期存款利率。

从历史上看,存款利息也是不断下降的。

90 年代到现在,一年期银行存款利率,从最高点的 10.98% 一路降到 2% 左右。

未来可能进一步下降,甚至出现欧洲、日本的0零利率,甚至负利率。

而增额终身寿正好可以锁定利率,只要投保时锁定了3.5%,未来就一直是3.5%。

而且,这 3.5% 是复利。

如果说按照增额终身寿险顶格的复利 3.5% 来看,30 年后的收益相当于每年单利 6.02%,50 年后相当于每年单利 9.17%。

所以说拉长时间看,3.5% 的复利收益并不低。

3、确定资产归属

任何一项资产,都有 3 项权益:所有权、控制权、使用权(受益权)。

比如一个家庭中,爸爸挣的工资,理论上属于夫妻共同财产,所有权属于夫妻二人。

但爸爸工资卡要上交,控制权就到妈妈手里;

最后,这笔钱花到了孩子身上,使用权就归了孩子。

市面上大多数资产,不管是存款、银行理财,还是股票、基金,很容易出现所有权、控制权、使用权不在一个人身上的情况。

而保险,可以通过投保人、被保人、受益人的安排,明确资产的三权。

之前就遇到一位女性客户,因为家庭缘故,安全感比较缺乏,希望储备一些婚前财产,最后就是通过保险解决的问题。

她买了 10 万增额寿,自己做投保人和被保人,父母做受益人。

她自己拥有这张保单的控制权,婚后需要钱时,减保取出来些就行。

保单中的资产,只要她不退保,就依然是婚前财产,不会和其他财产发生混同。

4、相对灵活

这点是相对年金险来说的,第二部分详细说。

二、增额终身寿和年金险有什么区别?

两者最大的区别在于灵活性。

增额寿像一个存钱小金库,钥匙在自己手里,什么时候取钱,主要看个人心意,可以早取,可以晚取;有事了多取一点,无事也可以不取;

年金险,虽然也是个小金库,但自己没有钥匙,什么时候领钱?每次领多少?投保时基本就定了。

哪个更好呢?

这得看人。

如果说增额终身寿代表的是“自由”,那年金险代表的就是“纪律”。

对于自律能力强,认知能力强的,自由更好些。

对于那些总是忍不住要剁手的人来说,纪律性更重要。

举两个例子:

如果只是用来存钱,没有特殊目的,拥有一定灵活性的增额终身寿,更好些。

比如,张三已经成家,房子、车子都买了,孩子三岁,未来也不打算要二胎。

那么,接下来很长一段时间,家庭都不会有什么大的开销。

这时候,手里有几十万闲钱的话,完全可以配置成增额终身寿,既能稳健增值,想用的时候,也能通过减保变现,进可攻退可守。

但如果想用作养老,增额终身寿就不如年金险合适。

年金险不能随便减保,灵活性不够,但另一方面来说,这种强制性,反而有助于养老目标实现。

比如强制缴纳的社保养老金(本质上也是年金),只要上班每月就会扣,退休之后才能领。

这才保障了,大多数人退休之后拥有基本的养老金。

如果真的让所有人自己准备,以大多数人寅吃卯粮的消费习惯,八成退休后都得喝西北风。

更重要的是,增额终身寿要想释放年金,必须主动减保。

这就要求,投保人必须意识清醒,同时有操作减保的能力。

且不说,每年操作减保,比较麻烦,等到七八十岁后,老年人还能不能自己申请减保,都是个问题。

养老的功能性自然大打折扣。

所以,不管是挑选增额终身寿,还是年金险,首先要弄清楚,自己需求是啥,是用来准备养老金、教育金,还是单纯想做点低风险的资产配置,不同情形下,选择的产品也截然不同。

三、如何买到一款合适的增额终身寿?

1、收益率

这是选择增额终身寿首要关注的指标,通常用IRR来衡量一款产品的实际收益率。

IRR 高低,与保单预定利率有关,一般情况下,预定利率越高,IRR 也会越高。

但保单预定利率3.5%,并不是像银行那样,第一年存 10 万,第二年就给你 3500。

因为保单金额是动态变化的,需要把若干年的现金流折算到一起,才能得到最终的实际收益率,也就是 IRR。

这需要专门的计算公式,比较复杂,这里就详细展开了。只要记住,预定利率越高,实际收益率越高,但预定利率不等于实际收益率,就够了。

2、加保、减保

所谓加保,就是在原有保单上,增加保费,提高保额。

这样做的好处很明显——先占坑。

像之前的星颐年金,4.025% 定价,犹豫期过后、首个养老金领取日的五年之前都可以追加。

当时买了,现在也还能享受 4.025%。

减保,更准确的说法应该是部分退保,现金价值可以部分取出,剩下的会继续按预定利率增值。

减保最大的好处是:灵活,想花钱了就能取一点出来,不会像年金那样把流动性完全锁死。

加、减保的条款,限制越少,对消费者越有利。

3、增值服务

最常见的就是养老社区的入住权,比如之前的光明慧选,总保费超过30万就能享受旅居养老的优先入住权,在养老资源紧张的大背景下,还是相当实用的。

我搜集了当前表现比较好的 4 款产品:

其中表现最好的,要数弘康人寿的弘运增利。

从收益率上来说,各年龄段都是最高的,预定利率 3.5%,40 岁 IRR 能达到 3.45% 以上,几乎很难再高了。

加、减保政策也十分灵活,尤其是减保,100 元起,几乎能满足大多数情况下资金需求。

另外,弘运增利期限选择非常多,支持趸交、3 年、5 年、10 年、15 年、20 年等多种缴费方式。

可以拉长缴费期限,用作长期储蓄,对预算不多年轻人或者年轻父母,更加友好。

可惜的是,这么好的产品,5 月 31 日就会下架。

最后说几句:

不管是增额终身寿险,还是年金险,都可以算作家庭财富规划的一部分,一定要从全局角度出发,着眼长远。

很多人理财完全只看收益,总拿着股票基金来和年金、增额寿对比。

这其实是不公平的,无风险产品的收益率肯定不高,这是基本的金融规律。

另一方面,并不是所有资产都要冒着亏损的风险追求高收益。

生活要想过得平稳,肯定要有一部分低风险资产作为压舱石,而年金险、增额终身寿险就是长期低风险资产的最好标的。

最后,如果你在买保险时遇到什么问题,或是不知道买哪个产品,可以点击下方预约1对1保险规划服务,深蓝保给你提供专业的建议。

赞3

赞3