社会养老保险怎么买最划算?一年能领多少钱?

社会养老保险是五险一金的重要组成部分,工作时每个月都要强制交,等年老时,这笔钱又会返给我们。

但是随着人口老龄化的加剧,等到我们退休后,光靠社会养老保险发放的这笔钱,真的能让我们安心养老吗?

今天针对养老这个话题,来谈谈社会养老保险怎么买最划算?一年能领多少钱?除了社会养老险,我们还能怎么规划自己的养老金。

感兴趣的朋友千万别错过。

主要内容如下:

社会养老保险,一年能领多少钱?

想要更好的养老生活,我们怎么做?

写在最后

一、社会养老保险,一年能领多少钱?

一般来说,各个省市的养老保险都能分为两类,分别是:

职工养老保险:上班族交的养老保险(下文简称:职工养老)城乡居民养老保险:不上班的人交的养老保险,比如自由职业或者无业人员等(下文简称:居民养老)不同的社会养老保险缴费方式不一样,领钱的计算方法也有所不同,下面我们具体来看看:

1、职工养老保险能有多少养老金?

职工养老保险计算公式是:每月领取的养老金 = 个人账户养老金 + 基础养老金这个公式,又会涉及到三个概念:

个人账户养老金 :个人之前缴纳的养老金总额 ÷ 计发月数(139 个月)基础养老金 :(社会平均工资 + 本人指数化工资)÷ 2 × 缴费年限 × 1%本人指数化工资 :(目前自己的工资 ÷ 目前的社平工资)× 退休时的社会平均工资。是不是很复杂?算了,直接举例子,让大家有个大概了解。

举个例子:30 岁的 A 先生,每月的基本工资是 5000 元,那么他每个月要交的养老保险是这些:

个人缴纳:5000 x 8 % = 400 元 → 个人账户单位缴纳:5000 x 16 % = 800 元 → 统筹账户假设 A 先生每年的工资与社会平均工资的涨幅一致,都按 5% 的速度上升;

那么在 A 先生 60 岁退休时,一共累计交了 31.9 万。

在退休后的第一个月,A 先生领取的养老金是:

个人账户养老金:31.9 万 ÷ 139(60岁对应的记发月数)= 2294 元基础养老金:7855 *( 1.05^30)*(1 + 5000 / 7855 ) / 2*30 % = 8334 元所以两个账户加起来,第一个月合计领取的金额是1.06 万。我计算了从 60 岁到 80 岁一共能领多少钱,如下表:

(为方便计算,以19年北京平均工资为例,假设按 5% 增长)

通过计算可以看到:小 A 从 60 到 80 岁的时候,一共领取到了 446 万的养老金。

看起来很不错了,如果不没有考虑到几十年后的通胀问题话......

其实,养老保险的个人账户每年还会有不固定的利息;

这里为了方便了解,没有计算这部分利息收入,实际收益可能会更高。

2、居民养老能有多少养老金?

相比于职工养老,居民养老保险可少得多了。

这里我以深圳为例,深圳的居民养老金分为 2 部分:

基础养老金:户籍不满 8 年的,每月领 240 元;满 8 年及以上,每月领 360 元。这个金额由社保局定期调整;个人养老金:用个人账户的余额,除以计发月数。其中,计发月数由社保局规定,例如 60 岁退休,计发月数是 139 个月。

上文已说到,居民养老有10个缴费档次可自由选择。

举个例子:40 岁的 A 先生,每年按最高档 3600 元交保费,一共交了 15 年。

基础养老金:每月按 360 元领取个人养老金:3600 × 15 ÷ 139(计发月数)=388 元那么在 60 岁退休后,A 先生每月能领取:360 + 388 = 748 元,每年合计领取:8976 元。

A 先生在 15 年中,总共交了 5.4 万保费,退休后第 6 年就能保单现金价值超过已支付保费。

如果基础养老金以后上涨了,保单现金价值超过已支付保费时间就会更快。

另一方面,由于交得少,自然就领得少,居民养老的作用是有限的。

深圳作为一线城市,退休后每月也只能领几百块,连温饱问题都很难解决,其他地区可能比深圳更少。

二、想要更好的养老生活,我们怎么做?

我们每个人都有老去的一天,也都希望自己能从容地老去,自给自足,不成为子女和社会的负担。但退休后没有工作收入,除了手头的积蓄,只有养老保险发的一笔钱,这些钱真的能让我们安心养老吗?

既然社会养老保险金有限,那有没有其他方法,能让我们攒到更多养老钱?提升退休后的生活质量?

坦白说,投资理财的手段很多,但能长期保持稳定收益的却很少。

拿去炒股,常常是“一顿操作猛如虎,亏钱亏到埋进土”;放进银行,存款利率又一直在下降。

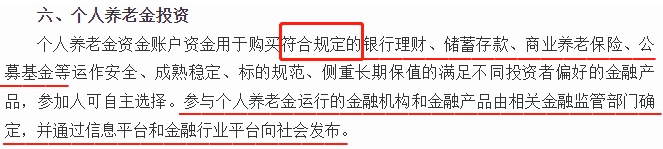

想实现养老升级,让晚年生活有保障,养老年金险、增额终身寿等保险,也是不错的选择,不仅安全,还能实现稳定增值。

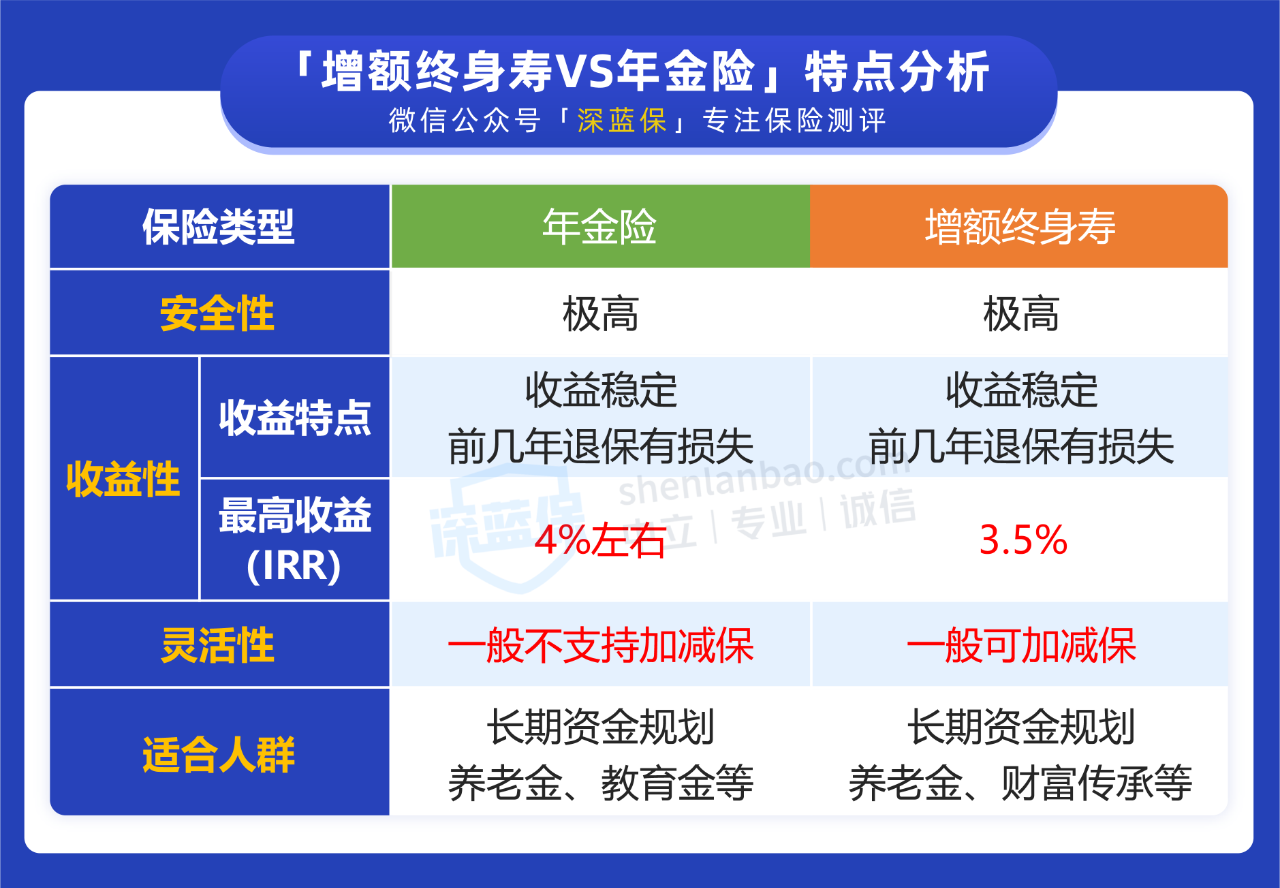

和个人养老金一样,它们也属于咱们国家养老保障体系的第三支柱。这两类和养老有关的商业保险,具体有何区别,也给大家做了梳理:

简单总结下:

养老年金险:前中期收益率低,后期收益率高,一般能达到 4% 左右,不过灵活性较低,没到约定时间就取出,损失很大。适合一心想把这笔钱用来养老的朋友选择。增额终身寿:前期收益增长快,中后期收益率可以稳定保持在 3.5%,而且中途能拿出来用。如果既想保障养老,又想兼具灵活性,以备不时之需,增额终身寿险更适合。整体来说,这两种保险各有特点,但收益都很稳,一定程度上可以解决“养老危机”,让我们更加体面地慢慢变老。

以目前市面上热销的一款养老年金险为例,30 岁女性,每年交 10 万,交 5 年,60 岁那年能领到 5 万,此后每年领的钱都会递增,到 90 岁时累计能领 251 万,活多久,就能领多久。

想了解更多养老年金险和增额终身寿产品的话,也可以点击这篇文章了解:《「年金险」和「增额终身寿」榜单出炉!这几款收益很不错》

三、写在最后

养老如同爬山,如果我们在 20 岁出发,难度不会太大,我们需要的只是时间而已;

但如果 55 岁才出发,不仅吃力,甚至根本爬不动了。

因此,养老规划最需要的是提前认知、坚守纪律和耐心执行。

只要用心灌溉,花终有一天会开。

最后,如果你对于养老保险还有什么疑问,或者想规划一套自己的养老保险方案的话 ,可以点击下方预约1对1咨询,让专业的老师为您服务。

赞3

赞3