养老储蓄型保险有哪些?这些区别一定要了解!

在养老问题不断加剧的当下,养老储蓄型保险可谓是受到了很多人的关注,很多朋友想选择养老储蓄型保险作为自己未来养老金规划。

但是深蓝君提醒各位,有这种风险意识没错,但是在买之前,也一定要了解清楚养老储蓄型保险的特点,以及自己适合哪种养老储蓄型保险。

下面就给大家具体分析一下。

主要内容如下:

养老储蓄型保险有哪些?

养老储蓄型保险:年金险是什么?

养老储蓄型保险:增额终身寿是什么?

一、养老储蓄型保险有哪些?

养老储蓄型保险是把保险功能和储蓄功能结合起来的产品,既具有传统保险产品的保障功能,又能获得储蓄收益。

如果在保险期内不出事,保险公司会在约定时间返还一笔钱。跟在银行存款或者理财有点类似,但保障期限会更长,甚至到被保险人终身。

目前常见的养老储蓄型保险,主要有两类,一类是年金险,另一类是增额终身寿。

它们最大的特点是:够安全!收益稳定!

投保时合同写多少,未来几十年的收益率就是多少,不会受到市场的影响。

下面我们分点来给大家详细介绍下这两类养老储蓄型保险。

二、养老年金险是什么?

养老年金险属于养老储蓄险的一类,简单来说,就是投保人现在投入一部分钱,经过若干年的复利增值,在未来的特定年龄段开始领钱,可以是月领,也可以是每个季度领。

通俗点说就是:年金险能帮你“打理一笔钱”,打理一笔未来要用的钱。

年金险主要用于:长期资金规划、资产隔离、养老和教育等。

比如给孩子准备一笔未来上大学的费用,或者为自己准备一笔养老金。

下面深蓝君也结合一款年金险产品——养多多2号,带大家来具体了解下养老年金险的收益情况,

养多多2号的收益分为两个部分,一部分是每年固定可领取的钱,另一部分是退保时可拿到的钱,即现金价值。我们领取的钱越多,现金价值就会随之减少。

下面我们以“30 岁女性,每年交 10 万,交 5 年,60 岁领”为例,来看看养多多2号的领取情况。

从表格里可以看到:

66 岁:累计领取金额就已经超过了 50 万已交保费了,而此时保单里还有 87.8 万的现金价值。80 岁:共计领钱 157.1 万,是保费的 3 倍,此时保单还剩 46 万的现金价值。85 岁:这一年领完后,下一年现金价值就清零了,但是我们每年还是可以继续领钱,直至终身。另外,这款产品还有高端养老社区入住权益,总保费达到一定标准就有机会入住,比如达到 25 万就可以申请旅居,达到 200 万就可获得保证入住权。

大家养老 年金险

大家养老 年金险三、增额终身寿是什么?

所谓增额终身寿,就是保额会不断增长的终身寿险。

与普通寿险不同的是,它的保额会逐渐长大,增额终身寿险最大的特点就是:安全稳健、收益确定。

它具有如下 3 个特点:

安全:我们投入的钱、能获得多少收益,都写在合同里,是有法律保障的。稳定:收益率是确定的,能长期持续;而且资金复利递增,时间越久,拿到的钱会越多。灵活:有用钱需求时,可以通过减保、退保、申请保单贷款的方式拿到一笔钱。同样地,我们以一款增额终身寿——增多多3号,带大家来看看它的收益表现~

李女士今年 30 岁,她入手了一份增多多 3 号,选择 5 年交,每年交 10 万。

她有一个 4 岁的儿子,希望能够用这笔钱来支付孩子大学的学费,剩下的就作为自己的养老金。

可以看到,增多多 3 号很好地满足了李女士在不同阶段的用钱需求:

44~47 岁:在孩子上大学期间,李女士每年从中领取 2 万元,来支付孩子的学费和生活费。60 岁:李女士退休,每年领取 9.6 万作为退休后的生活开支,平均到每个月有 8 千块。一直领到 75 岁,拿到最后的 5.4 万,保障就结束了。在几十年里,李女士一共领取了 157.4 万,是已交总保费的 3 倍多。

昆仑健康 寿险

昆仑健康 寿险以上案例只是作为参考,每个人的投保年龄、所交保费等不同,对应领到的钱也是不一样的,具体要看个人情况。

通过上面的案例,我们可以发现,增额终身寿适合有长期资金规划、希望资金稳健增值的朋友。

不仅可以通过它来规划孩子的教育、彩礼或嫁妆,以及自己的养老退休金,也可以用它来传承财富。

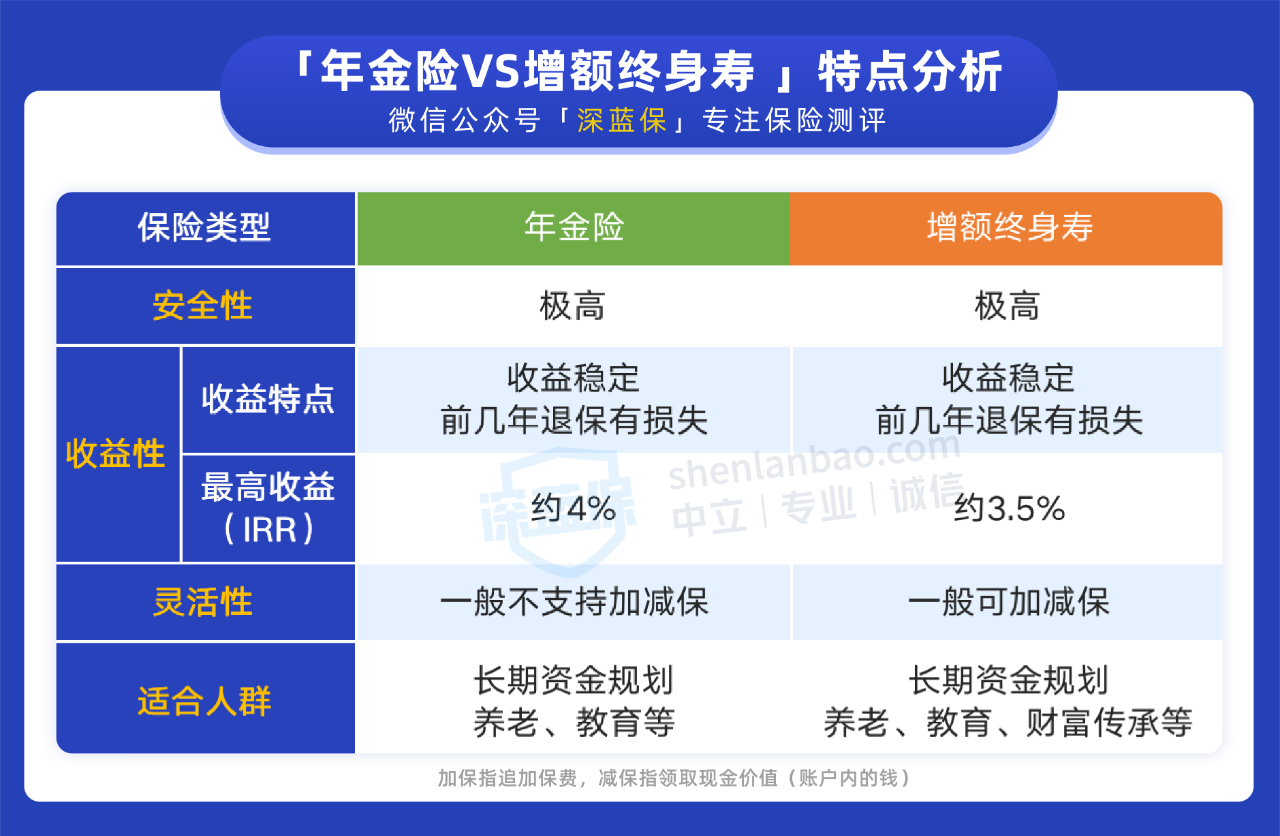

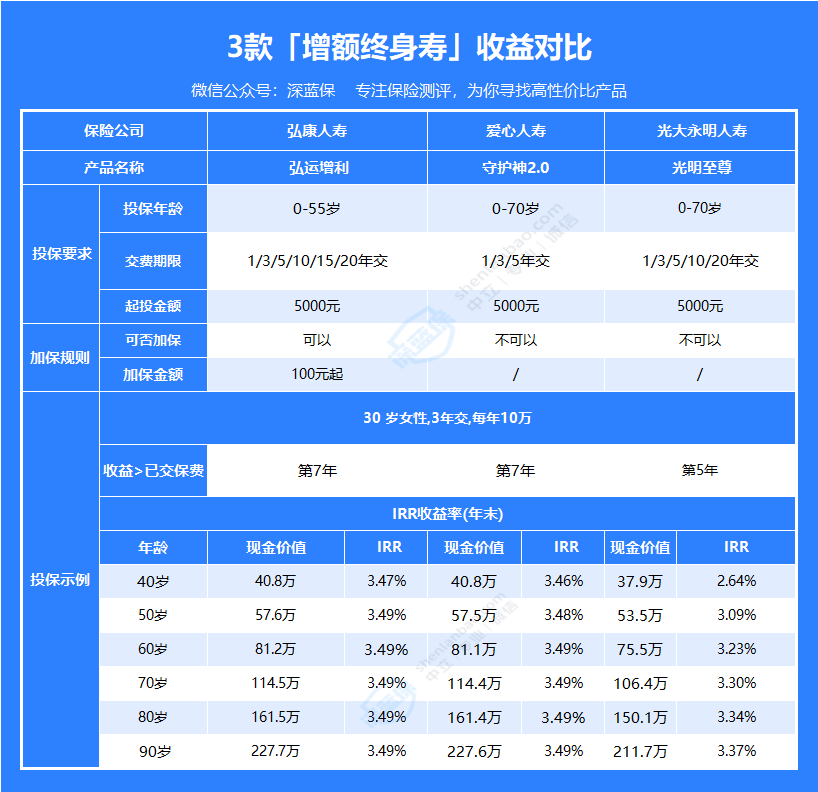

总的来说,年金险和增额终身寿作为养老储蓄型保险,都非常安全和稳定,但在收益性、灵活性、流动性上都有一些区别。

年金险需要长期持有,后期收益率比增额终身寿高,很适合用作教育金或养老金。

增额终身寿灵活性较高,如果购买之后,可能会有急需用钱需求,需要取出一部分钱,那么增额终身寿就会更合适。

建议大家在挑选这类养老储蓄型保险时,注意结合个人的实际情况和需求进行考虑。

最后,如果你对于养老储蓄型保险感兴趣,或者想定制个人养老储蓄方案的话,可以点击下方预约咨询,让专业规划师为您答疑解惑。

赞2

赞2