钱存银行,5年利息竟不如3年,普通人的钱该往哪放?

如果你有一笔钱要存到银行,你会选择中小银行还是大银行?

放在以前,不好说大家会选择哪个。但近两年,许多行业出现的暴雷事件,让大家越来越追求安全稳定,大银行也就变得更受欢迎。

不过就在大家都往大银行存钱的时候,许多大银行却罕见地出现了利率倒挂的情况——5 年定期存款的收益低于 3 年期。

对银行来说,钱不是放得越久越好吗?为什么会做出这样的调整?这对我们又有什么影响?

今天,我们就来讲一讲这件事背后的问题,具体内容如下:

银行 5 年定期收益不如 3 年期,对我们有何影响?

想要锁定长期收益,钱该往哪放?

想买增额终身寿,哪些产品值得选择?

借钱接近 0 利率,增额终身寿原来还能这么用

一、银行5年定期收益不如3年期,对我们有何影响?

一般情况下,在银行存定期,利率会比活期高。时间越长的定期,利率也就越高。

但从今年 4 月份开始,国有四大行就开始带头调整存款利率。有的 5 年期定存利率和 3 年期一致,有的 5 年期定存利率比 3 年期低。

这意味着,把钱存银行 5 年,跟存 3 年的收益一样,甚至更低。

以中国银行为例:

截图来源:中国银行APP

可以看到,目前 5 年期与 3 年期的定存利率都是 2.75%,唯有 20 万以上的 3 年期大额存单,年利率能达到 3.25%。

对这个现象,中国银行研究院研究员梁斯表示:“3 年期、5 年期定期存款利率倒挂,一定程度上反映了银行对未来长期利率走势的预判。”

说简单点,就是各大银行不想让大家存那么久了。

因为对银行来说,存款实际上是负债——我们把钱存进银行,银行支付固定利息。

之后银行把钱拿去投资、借贷,从中赚取收益,减去支付给我们的利息,剩下的钱才是利润。

比如小明存了一笔钱,5 年定期,银行每年付五千块利息,这是银行的成本。接着银行把小明的钱拿去借贷、投资,第一年收入两万元,扣去五千成本,利润有一万五。

但第二年经济形势一般,投资和贷款的收益有所下降。银行觉得可能无法再用这笔钱获得两万收入,却仍要付给小明五千块利息,且还要持续四年,成本会变高。

银行希望大家的存款时间短一些,它们不用长期支付固定利息,成本也能降下来。

这样的影响就是,我们以往把钱在银行放久一点,从而获得更高利息的想法,没有那么适用了。

除此以外,各大银行这次的调整,也给我们发出了一个信号——利率很可能长期下行,能够锁定利率且收益不错的产品,会越来越稀有。

二、想要锁定长期收益,钱该往哪放?

目前,能够锁定收益的产品主要有三类,一类是银行定期存款,一类是国债,还有一类是储蓄险。

其中,银行定存与国债的收益按单利计算,短期内收益高一些;储蓄险的收益按复利计算,长期持有,收益更高:

银行定存:一般为 3 年期和 5 年期,目前各大银行普通定存,3 年期利率基本都比 5 年期高,在 3.15% 左右,3 年期大额存单则在 3.25% 左右。

国债:每年由国家限量发行,目前最新的5年期储蓄式国债利率是 3.37%。

储蓄险:分为年金险和增额终身寿。前者一般需要持有二三十年,复利收益率才能达到 3.5%,而后者最快只需要七八年,就能有接近 3.5% 的复利收益率。

从年金险与增额终身寿的增值速度来看,如果希望比较快地看到收益,增额终身寿会更贴合这一需求。

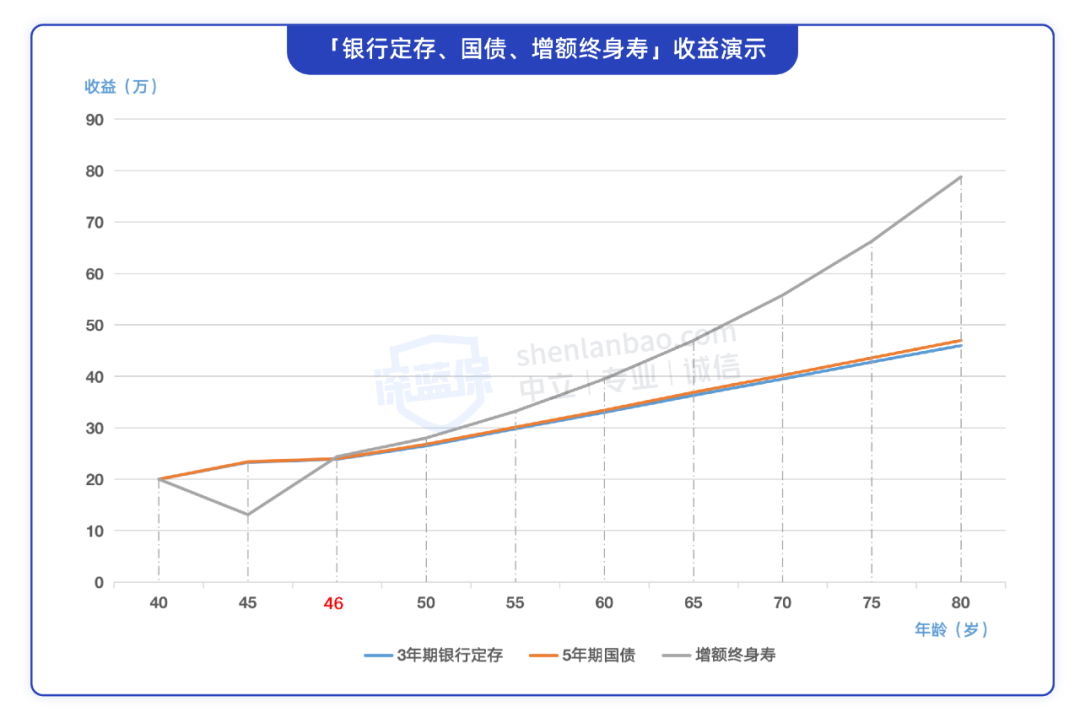

为了方便大家了解三者的具体收益区别,我们以增额终身寿为例,同时假设银行定期存款和国债利率不变,来看一下它们的收益变化:

可以看到,以“40 岁女性,一次性交 20 万”为例,银行定存与国债从第一年开始就有收益,5 年内都比增额终身寿有优势。

但从第 6 年开始,增额终身寿的收益就逐渐超过了银行定存与国债,且时间越长,三类产品的收益差距就越大。

另外,银行定存与国债的收益,是假设利率不变的情况下得出来的,但实际上它们都有期限。前者只能存 3 年,后者只能存 5 年,到期就要把钱取出来。

而钱拿回来后,未来想重新投时,利率可能会变低,收益也就会更少。

比如 5 年前选了 5 年期的定存,年利率为 3%。如今到期把钱取出来,想再存一个 5 年定期,就只能以 2.75% 的利率来计算收益了。

对比来看,增额终身寿不一样,它能保终身,只要钱在账户里,就能一直享受 3.5% 的复利收益。所以三者的收益差距,很可能比图表演示的还要大。

所以,如果有五年以上长期储蓄需求,增额终身寿或许更合适,毕竟它能真正做到终身收益率不变。

当然,如果是三、五年的短期储蓄,还是选择银行定存与国债更合适。

接下来我们就来看看有哪些不错的增额终身寿可以选择。

三、想买增额终身寿,哪些产品值得选择?

我们筛选了五款热销产品,一起来看看:

直接说结论:

以“40 岁女性,分 3 年交,每年交 10 万”为例,以上几款产品都不错,收益相差不大。其中 弘运增利 和 增多多 3 号 收益非常接近,且比其他产品都高,可以优先考虑。

弘康人寿 寿险

弘康人寿 寿险而如果是想要一次性交费的朋友,可以优先选择 颐悦无忧,这种交费方式下,它的整体收益是几款产品中最高的。

另外,要是一开始能交的钱不多,希望后期再追加保费,可以优先选择 康乾 1 号益利多,它追加保费的功能被写进了条款,不会取消。需要注意,每次加保,都要保险公司审核通过才可以。

很多产品没有把这追加保费的功能写进条款,以后可能就无法追加了。

以上四款产品都有投保地区要求,买不了的话,可以选择利盈盈。这款产品全国都能买,在线上产品中,收益也是排在第一梯队的。

四、借钱接近0利率,增额终身寿原来还能这么用

无论把钱放在哪里获取收益,当我们急需用钱的时候,都可能要把钱取出来,此时收益也可能会中断。

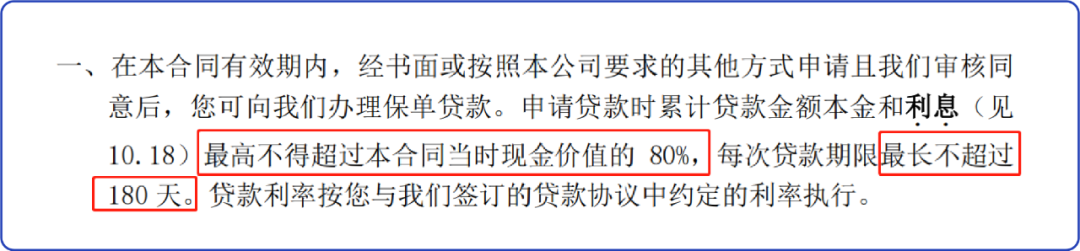

但增额终身寿有一个非常实用的功能,就是保单贷款——能够在不影响收益的情况下,贷出一笔钱。以 弘康弘运增利 为例,具体规则如下:

可以看到,它最高可以借贷现金价值的 80%,贷款期限为 6 个月。只要 6 个月内将已支付保费与利息还上,就不会影响现金价值的增长。

我们查了一下,目前它保单贷款的利率是 4.5%,比许多信用贷和消费贷都要低。

而在中后期,这款产品的复利收益率能稳定在 3.4%~3.5% 之间,换算成单利,至少也能达到 4% 以上。这就意味着它基本能抵掉保单贷款的利率,相当于 0 利率借钱了。

比如 40 岁的刘女士购买了弘运增利,每年交 10 万,交 3 年,共 30 万。

在她 60 岁时,保单现金价值有 57.5 万。此时她儿子创业要用钱,刘女士便贷出 30 万借给孩子,6 个月后再还上。

那么 6 个月的利息为:30万 * 4.5% ÷ 365 * 180 ≈ 6658(元)

而 61 岁时的现金价值为 59.6 万,一年增长了 2.1 万,半年约在 1 万左右,完全覆盖了利息。

所以买了增额终身寿的情况下,如果短期内急需用钱,又不想损失收益,保单贷款就是个不错的选择。

我们今天的「二条文章」对“保单贷款”做了详细解读,如果想要进一步了解,可以看一看。

五、答疑解惑

增额终身寿的长期收益虽然不错,但涉及到钱的问题,且需要持有较长的时间,肯定有朋友会担忧,万一保险公司破产了,保障会不会失效?交的钱能拿回来吗?

对这两个问题,我们来解答一下。

Q:买了增额终身寿,万一保险公司倒闭怎么办?

万一保险公司倒闭,像增额终身寿这样的人寿保单,会转移给其他保险公司。

但一般情况下,保险公司不会轻易倒闭。

首先,当保险公司出现经营问题和财务问题时,银保监会就会直接出手,通过限制分红、降低高管薪资等方式,来稳定保险公司的财务状况。

如果解决不了,保险公司的经营风险进一步恶化,那么银保监会一般会接管保险公司,代为经营。

若接管 1~2 年后,保险公司的情况依然不好,真的破产了,那就会由其他保险公司接管我们的保单,没有愿意接管的,银保监会也会指定一家来接管。

中国保险业发展了这么多年,只有一家保险公司破产,就是最近申请破产重整的易安财险,也能看出相关政策与措施有多么全面了。近期我们会详细分析这件事,大家可以关注一下。

总的来说,保险行业的监管政策和兜底政策都比较完善,大家不用太过担心破产的问题。

六、写在最后

在大环境经济一般的当下,多数朋友都想要稳稳守住自己的钱袋子。

而增额终身寿这种兼具灵活性、稳定性,且长期收益还不错的产品,无疑是一个不错的选择。

不过也要提醒大家,比起理财储蓄,风险保障更加重要。

所以在购买这类产品前,建议先将重疾险、百万医疗险等保障型产品配置好。这样在面对风险时,才能不太用担心经济问题。

最后,如果你在买保险时遇到什么问题,或是不知道买哪个产品,可以点击下方预约1对1保险规划服务,深蓝保给你提供专业的建议。

赞3

赞3