保险是买储蓄型还是消费型的好?

现如今,一提到保险,大片的声音都是说买消费型保险,不仅保障多,还便宜!

且不说保障丰俭,光“便宜”二字就足以让人心动不已了,

不过,老话说得好,便宜没好货!

说消费型保险便宜难道就不是宣传噱头了?

既然这么受欢迎,线下的大公司咋卖得那么少,或者基本不卖?

便宜是否只是小公司的营销话术?

消费型保险到底是个啥东西?

别着急,在这篇文章里,专心君从头到尾给你捋一遍,

主要内容有:

什么是消费型保险?

消费型保险有哪些优点和缺点?

消费型保险的“坑”是什么?

该怎么正确看待消费型保险?

1、什么是消费型保险?

想了解一种保险,我们需要从它的定义开始。

其实,消费型保险只是一个约定俗成的称呼,并没有正规的定义。

有的说,定期产品就是消费型保险;

有的说,不含身故责任的保险是消费型保险;

有的说,像车险这种交一年保一年的产品是消费型保险;

有的是,现金价值最终归零的产品就是消费型保险;

还有的说,只要这个保险不返钱,不发钱,交的保费全部用在了保障上,就是消费型保险,

但其实都不太对。

对“消费型保险”的一定,我翻阅了很多资料,发现在不同的时间在不同人的口中,消费型保险的定义都不一样。

2005年的时候,保险从业者口中的消费型保险一般特指一年期的保险,

比如一年期意外险、重疾险或者车险。

这种类型的保险,交一年保一年,保费全用在了保障上,没有返还的责任,保费被消费掉了,所以是消费型保险。

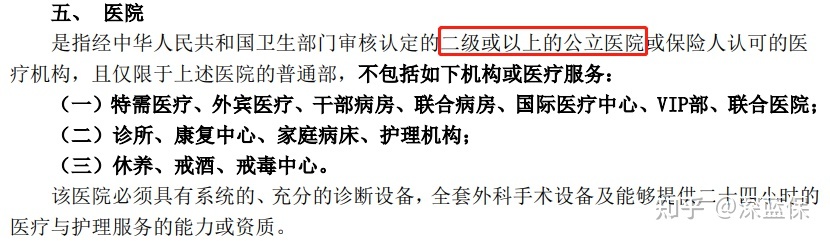

微保上的一年期保险产品

2016年的时候,消费型保险指不返钱的定期产品,

比如10年期重疾险,30年期重疾险。

这种保险保障一段或长或短的实际段,满期不返还保费,保费全部用在了保障上,不返钱,所以是消费型保险。

2018年,消费型保险这个词主要用在重疾险身上,很多人说没有身故责任的重疾险就是消费型重疾险。

理由是,重疾险主要保障的重疾责任,身故责任也属于返还的一种,只有不带身故责任的重疾险才是消费型重疾险。

可以看到,消费型保险的语境是在不断扩展的:

一开始,只有一年期的保险是消费型保险;后来,定期的保险就是消费型保险;现在,不含身故责任的重疾险也是消费型保险。

百度百科对消费型保险的定义

虽然到现在,行业内也没有最确切的定义,但从业者基本都默认其有两个特点:

不返还保费 便宜

不返还保费代表着,我们的钱用在了保障上,没多花冤枉钱用来进行返还已支付保费的操作。

便宜就不说了,消费者都喜欢便宜的保险,而正是这两个特点决定了消费型保险的优缺点。

2、消费型保险的优点

消费型保险最大的优点是让人少花钱。

保险产品有各种各样的责任,有些功能值钱,有些功能不值钱,

可能,两全责任(用来返还保费)就是最不值钱的功能。

再补充一个知识点:

银保监会定义的重疾险,可以有身故责任,但是不能有生存给付责任(就是活到某个年龄返你多少钱的责任)。那么单纯的重疾险是不能给客户返钱的。所以保险公司为了规避监管,也为了迎合国人“买保险怕钱打水漂”的心理,以两全保险为主险,重疾、医疗为附加险做成组合险,我们经常看到所谓:“有病赔钱,没病返钱”的返还型重疾险,其实就是这种组合险。

这种保险看起来特别好,但实际生活中却无比糟糕,为啥呢?

购买返还型保险可以理解为同时购买了两个账户——一个“保障账户”,一个“理财账户”。

“保障账户”是我们买保险实际应该花的钱;

“理财账户”是我们多花的用来理财的钱。

一款保险可能本身就值3000块,但是附加两全功能就要6000块了,价格要贵一倍。

3000块用来保障,剩下3000块用来理财,等到若干年后达成自己的理财小目标——把所有的保费给挣回来。

其实,这个设定没有什么问题,主要问题是"理财账户"的收益不高。

保险产品设计是要受预定利率限制的,目前保险产品的预定利率上限是3.5%,

还有不少返还型保险的预定利率采用的是2.5%,这意味着返还型保险的收益注定很低。

目前市场上的大部分返还型重疾险的收益在2%左右,也就是把钱放到保险里,一放几十年的收益跟余额宝差不多。

余额宝目前的收益

这样的话,就没必要放“理财账户”了,放在余额宝里,不用交保费,还能随时存取不是更香吗?

当然,如果你真的就想买返还型的也行,先考虑这几个问题:

昂贵的保费支出会不会对你的生活造成太大压力?

返还型保险的保障是否充足?

返还型保险的收益你能不能接受?

三者都满足后你就可以考虑买返还型保险了,如果不满足建议还是首选消费型保险吧。

少花冤枉钱还便宜,这就是消费型保险的优点!

3、消费型保险都有哪些坏处啊?

那消费型保险的缺点是什么呢?

成也萧何败萧何,还是因为便宜!

为了让保险产品便宜,消费型保险一直在做减法。

那到底减去了什么责任,才能让消费性保险的价格变得便宜呢?

1)一年期产品,年龄越大保费越贵,续保不稳定

消费型保险里,一年期产品,年龄越大保费越贵,不保证续保。

我们都知道,人的年纪越大,越容易得病,那么相应的保险也就越贵。

我们以微保的一年期重疾险为例:

0岁孩子每年300块出头就能买50万保额保障一年70岁老人每年要花1万8千多才能买到50万保额来保障一年

这其实就意味着卖给0岁的小孩,保险公司收你300块,都有的赚。

而你70岁的时候,保险公司收你1万块,也是亏。

其实也能明白,60岁以后得重疾的概率很高,定价高也正常。

一年期产品保障时间段,在此一年内发生重疾的概率低,就便宜了。

2)无身故保障

消费型保险不含身故。

从保障来看,消费型保险不含身故,保障全面性一定不如含身故的保险。

我们都知道,身故责任是保险里非常重要的一个保障。

人可能不会得病但一定会故去,一件肯定会发生和可能会发生的事,保险公司来赔付,定价肯定不一样。

一般,同样一款重疾险,含身故和不含身故价格可以相差40%左右。

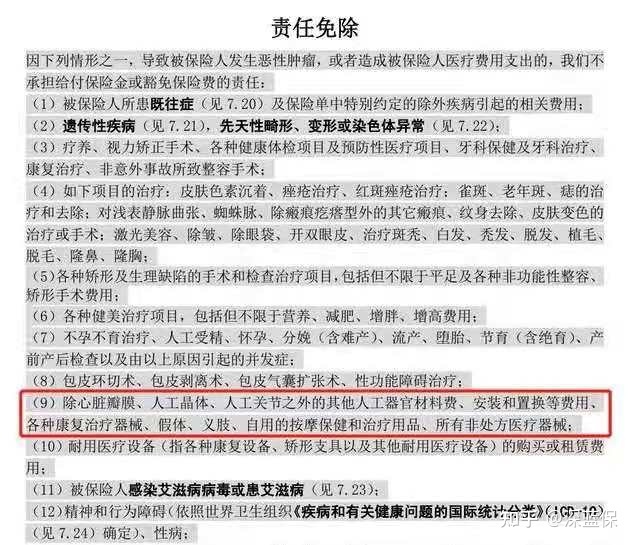

另外,由于重疾险保障的是对身体造成重大影响的特定疾病,所以赔付条款是比较严苛的,若没有身故责任,可能导致还没到重疾赔付条件就去世了。

仔细想下,每年交几千块,到最后保险没赔,大家都很难接受。

从这方面看,消费型保险,舍弃掉的是价格很贵的保障,只是更便宜,不是更划算。

4、消费型保险的“坑”——身故

现如今,消费型保险因为“便宜”名声在外,风头早已压过返还型保险和储蓄型保险了,

储蓄型保险:消费型保险+含身故

不过,要说“不含身故”是消费型保险的坑,就未免太牵强了,充其量含不含身故也就是产品形态罢了。

当然,如果预算充足,可以优先考虑含身故责任的重疾险。

举个例子,张三买了一份保额为30万的重疾险,每年交5000元,交20年,该重疾险含身故责任。

张先生买这份重疾险的优势有:

1)可以当储蓄用

含身故的重疾险,其保费不会白花,总能拿到一笔钱,现金价值也会一路飙升,

以下面的这款重疾险“A”为例,看下附加身故责任后,其指数变化:

可以看到,同样是第50-70个保单年度,消费型重疾险的现金价值在往下掉,而含身故的重疾险(储蓄型重疾险)的现金价值却是一路飙升,越涨越高。

也就是说,这时候退保,我们可以拿回的钱,就更多了,远远超过保费。

那么,要是保障终身呢?则大概是下面这种情况:

只要人活着,现金价值就会一直上涨,不过,越到后面,现金价值上涨的速度就越慢。

现金价值高不高,具体看产品。

假如上述案例中的张三身患重疾,符合重疾险理赔条件,保险公司会直接支付30万。

人不一定会生病,但一定是身故,若张三一生没患重疾险约定的重疾,寿终正寝后保险公司同样会支付其家属(受益人)30万,兜兜转转这30万还是会落在张三家。

如若张三病入膏亡,还没故去,也可以直接取出这时候重疾险的现金价值,而这时候的现金价值是可能高于已交保费的。

2)可以抵挡突然的身故风险

人生无常,大肠包小肠。

疫情当下,我们更能感受到生命的脆弱。

现在市面上的重疾险产品没有含新冠肺炎这个病种,假设张三因新冠肺炎身故,那他这份含身故的重疾险依旧可以让他的家人(受益人)拿到30万赔偿金。

若不含身故,人去钱也空。

还有一种情况,

假如遭遇意外风险失去性命,含身故的重疾险也是会赔钱的,虽然不是因重疾故去。

当然,含身故的重疾险是会比没含身故的贵。

3)弥补达不到重疾条件而身故的损失

这是消费型重疾险最为人诟病的一点。

首先,大家要记住,重疾险包含的疾病,不全是「确诊即赔」的。

只有3种是确诊即赔:

重疾险保障的是严重失能造成的收入损失问题,有一些疾病不能立刻达到失能,可能要经历一段时间后才会失能,

所以,保险公司在设置重疾险理赔时,有的病种是有时间限制的,

例如:脑中风后遗症

我们先来看这项疾病的定义:

重疾险的严重脑中风后遗症条款是规定确诊180天后,若还有规定障碍才能赔付,

假如病人脑梗比较严重,一直处于倾其所有的治疗中,不幸的是他在第179天还是身故了。

那他买的重疾险要是没有带身故责任,其家属还是拿不到一分钱的理赔金。

假设跟张三一样,买了含身故的重疾险,不满180天身故也可以得到理赔。

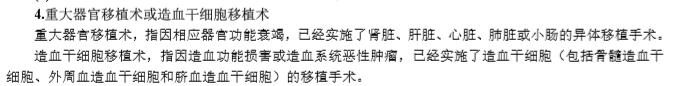

又如器官移植:

假如一个买了不含身故责任的重疾险人,患上严重的肾病,需要换上新的肾才能活命,

可是他等不到肾源就去死了,那他就不能按照“重大器官移植术或造血干细胞移植术”赔付保额,

假如是张三遇到这种情况,他还能赔身故保额,30万。

(等不到新的器官,就死了也赔不了)

除此之外,有些疾病,如果病情比较严重,来不及做相关检查就身故了,甭提达到理赔标准,

还有我们在日常生活中很常见的急性心肌梗死,

有些人心梗发作特别快,可能都撑不到医院就结束了性命,根本就不存在达到上边理赔条件的问题,如果重疾险中没有身故责任,那么他们家人也是拿不到赔偿的。

如果他们的重疾险带有身故责任,那么发生上面的问题,虽未达到重疾理赔条件,但是也可以得到赔偿。

5、正确看待“消费型”保险

通过上面的举例,大家应该能了解重疾险含身故的重要性了,

可是含身故就贵,有没有又便宜保障又全的保险呢?

很难,但我们可以换个方式实现,“曲线救国”!

在认识这种搭配方式之前,我们先了解含身故重疾险的一个致命缺点。

1)含身故的重疾险:重疾与身故共用保额

通过上面的举例,大家应该能了解重疾险含身故的重要性了,

不过,大家还得了解,这类重疾险有一个非常致命的缺点——身故保险金和重疾保险金不可兼得。

什么意思呢?

就是重疾责任和身故责任,保险公司只赔其中一项。

只要赔了其中一项,合同也就终止了。

要是得了重疾申请理赔,我们多交的、用来支付身故责任的保费,也就打水漂了。

所以,含身故的重疾险(储蓄型重疾险)看似能赔很多,实际上并没有多多少。

这样说的话,干脆不要身故保障了?

不是,建议用定期寿险来补身故责任的空!

2)用定期寿险来保障身故责任

如果预算充足,当然建议大家先选择保障更多更全的重疾险,

但如果预算不足,建议先买消费型重疾险,等预算充足了,再买一份定期寿险来顶替重疾险的身故责任。

定期寿险很简单,只要身故就能获得赔付,包括因疾病、意外、自然而身故,甚至投保两年后自杀也能获得赔付,

虽然不是保终身,但现在的定寿产品基本都能保至60岁,也能覆盖一大段人生的身故风险了。

这样的保障配置和单独买份含身故的重疾险有什么区别呢?

对比一下就知道了,

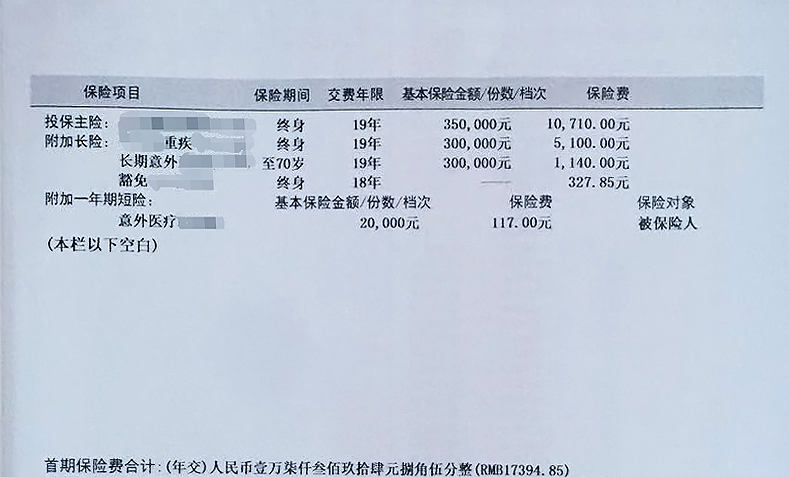

方案一:含身故的达尔文6号重疾险

达尔文6号,30岁男,保额50万,保至70岁,含身故,分30年交,总保费 175,000元

方案二:不含身故重疾险+定期寿险

达尔文6号,30岁男,保额50万,保至70岁,不含身故,分30年交

大麦2022,30岁男,保额100万,保至70岁,交至70岁

总保费3390×30年+1840×40年=175,300元

可以看到,方案一中,30岁男性单独买含身故的达尔文6号,假设不出险不退保,一直到70岁,要交的保费是175,000元,如果出险了,患重疾or身故,最终赔偿金都是50万。

国富人寿 重疾险

国富人寿 重疾险在70岁内多花300元,就不用担心赔了重疾赔不了身故了,划得来!

3)正确看待消费型重疾险

消费型保险越来越火热,后台也有越来越多的朋友指名要买消费型重疾险。

这是一种好事,说明大家开始尝试着让保险回归本源,只购买保障,而摒弃所谓的分红和返还。

但请不要神话消费型保险,含不含身故都是产品的一种形态而已,

我们应该正确地看待它,懂得它的优点和缺点,再去进行选择。

预算少,当然建议首先消费型重疾险,先上车先保障;

但预算多,就得好好估量下,消费型重疾险缺的东西你能不能接受。

若买了定期产品,一款保险交费要20年/30年,30多岁开始买,快退休了才能交完,这边交完了那边失效了,能接受吗?

若买了不含身故的保险,一款保险一年起码要交几千块,得了大病,做完手术就能得到赔偿,结果手术失败了,人没了,保险什么也不赔,能接受吗?

在买保险时,保险代理人想要更高的提成,那么他极大可能给你推销含身故责任的储蓄型保险;

而网络上,因为价格不贵、保障不差,不少人也将消费型保险捧上天。

信息太多,更需要我们好好甄别!

买保险虽能根据个人喜好搭配,但依旧要理性选择,

理性选择,正确思考,才能买对保险,不要在市场的各类舆论中,看花了眼!

写在最后

关于消费型保险,基本上就是这些内容了!

说再多,总结下来还是那句老生常谈的话——保险没有好与不好,只有适合与不适合!

别人吹得再好,不适合你也没用,所以,没有一种保险值得被神话。

保险不是简单的金融产品,如果你需要更适合自己的专业意见,可以点击下方,深蓝保给你提供专业的建议。

赞4

赞4